2023年储能行业中期策略:中美高增,欧洲去库,新兴市场成亮点

(报告出品方/作者:东吴证券,曾朵红)

PART1 中国:产业链降价刺激需求,工商业储能初露峥嵘

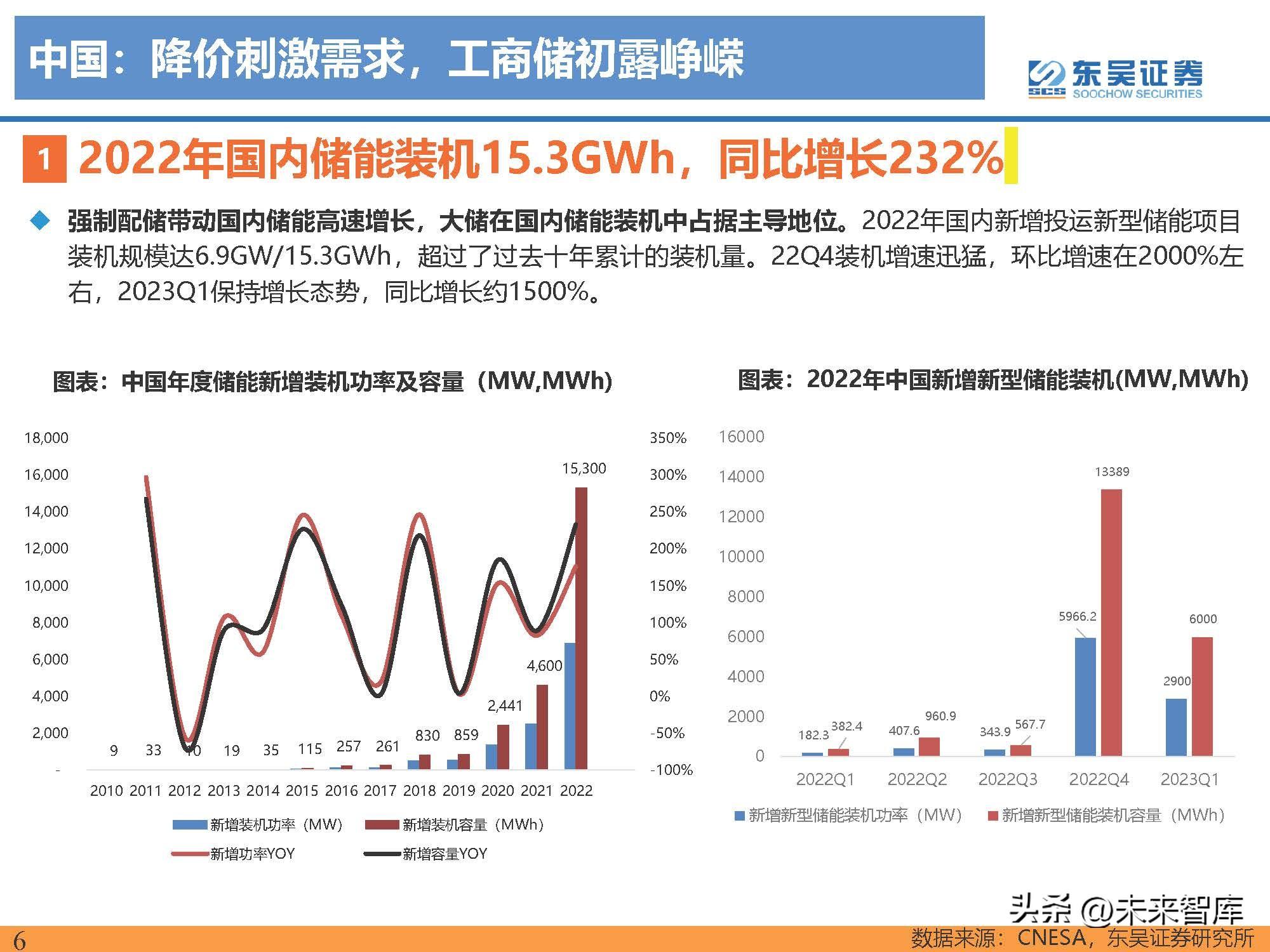

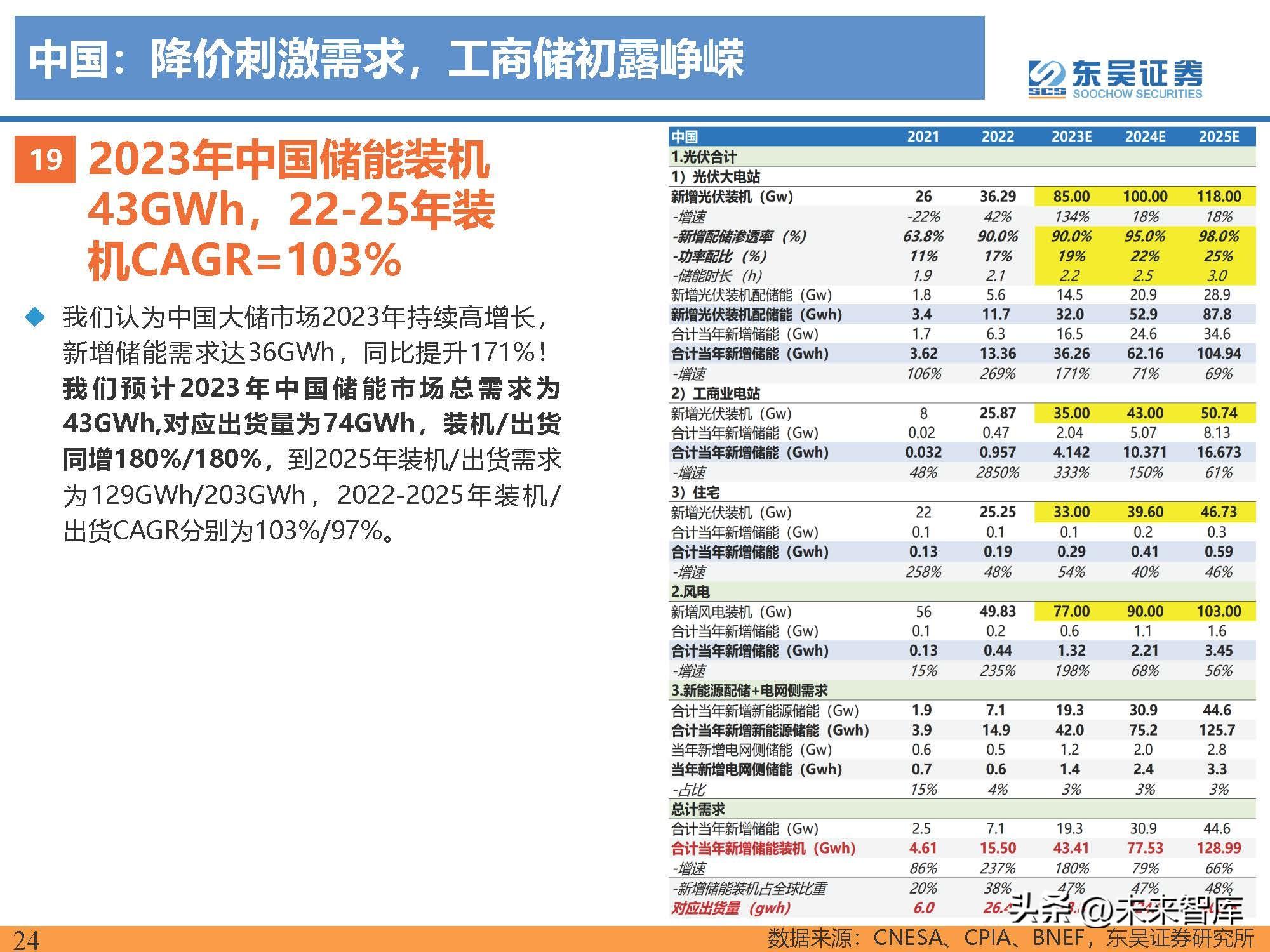

2022年国内储能装机15.3GWh,同比增长232%

强制配储带动国内储能高速增长,大储在国内储能装机中占据主导地位。2022年国内新增投运新型储能项目 装机规模达6.9GW/15.3GWh,超过了过去十年累计的装机量。22Q4装机增速迅猛,环比增速在2000%左 右,2023Q1保持增长态势,同比增长约1500%。

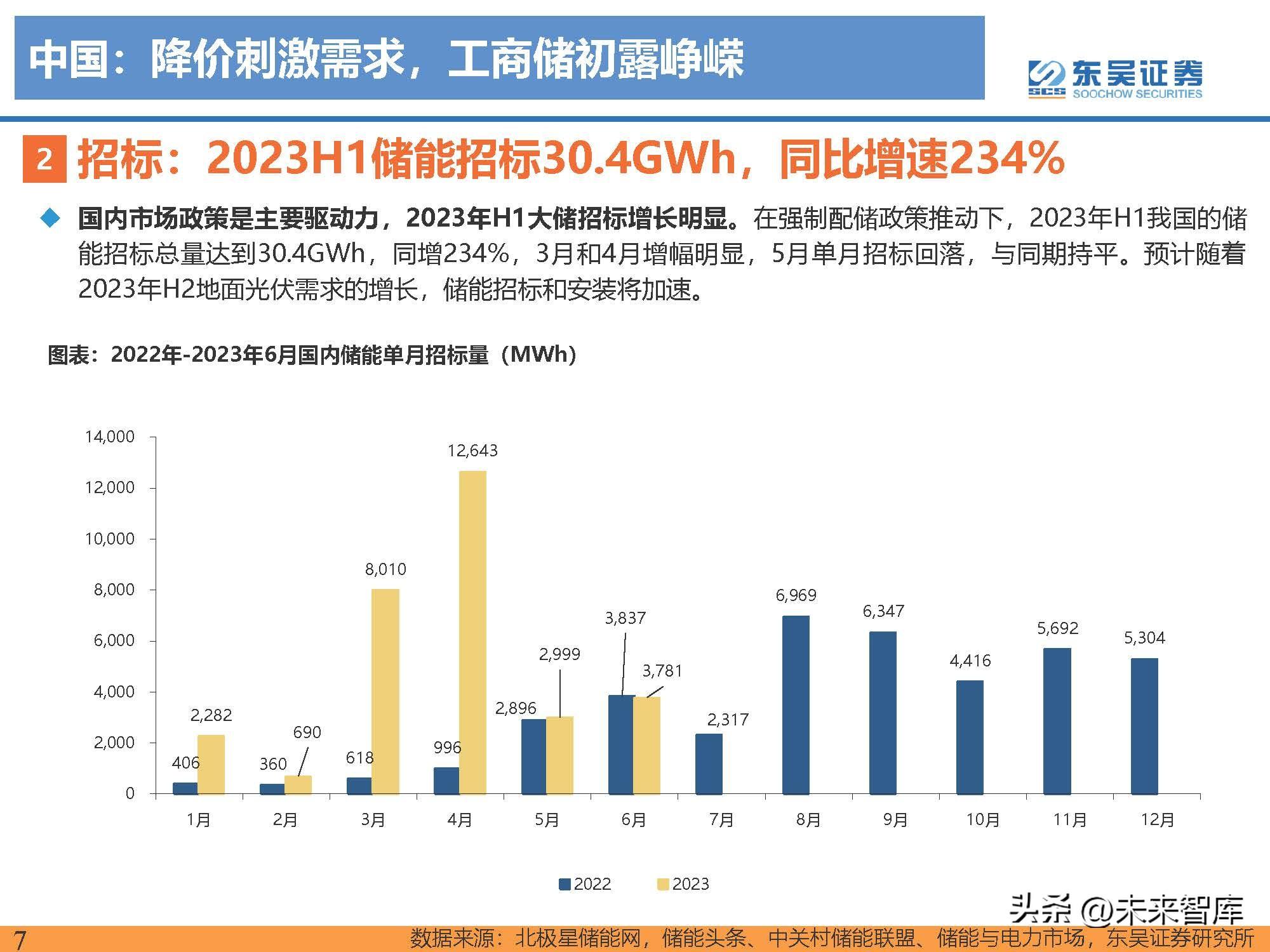

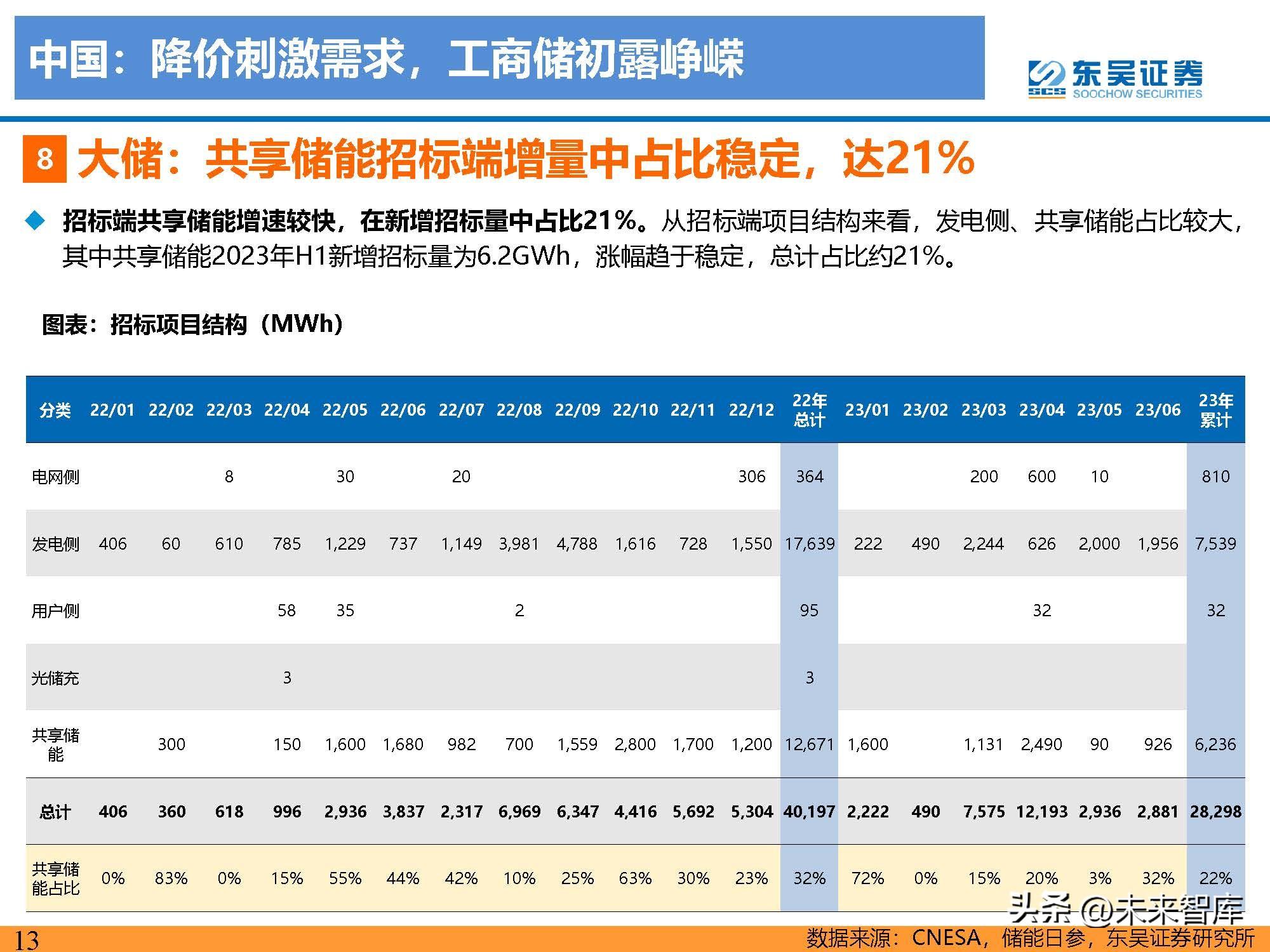

招标:2023H1储能招标30.4GWh,同比增速234%

国内市场政策是主要驱动力,2023年H1大储招标增长明显。在强制配储政策推动下,2023年H1我国的储 能招标总量达到30.4GWh,同增234%,3月和4月增幅明显,5月单月招标回落,与同期持平。预计随着 2023年H2地面光伏需求的增长,储能招标和安装将加速。

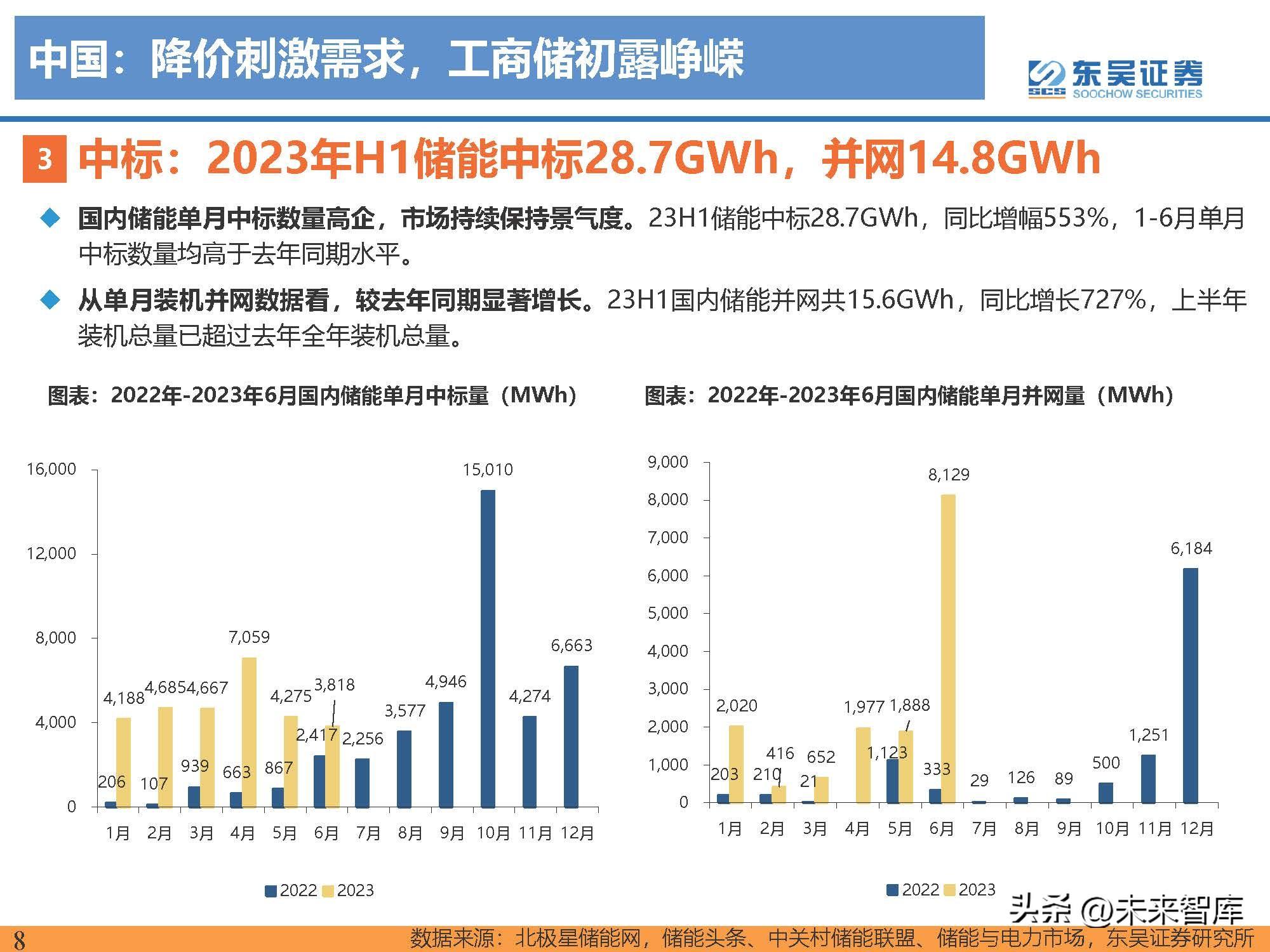

中标:2023年H1储能中标28.7GWh,并网14.8GWh

国内储能单月中标数量高企,市场持续保持景气度。23H1储能中标28.7GWh,同比增幅553%,1-6月单月 中标数量均高于去年同期水平。 从单月装机并网数据看,较去年同期显著增长。23H1国内储能并网共15.6GWh,同比增长727%,上半年 装机总量已超过去年全年装机总量。

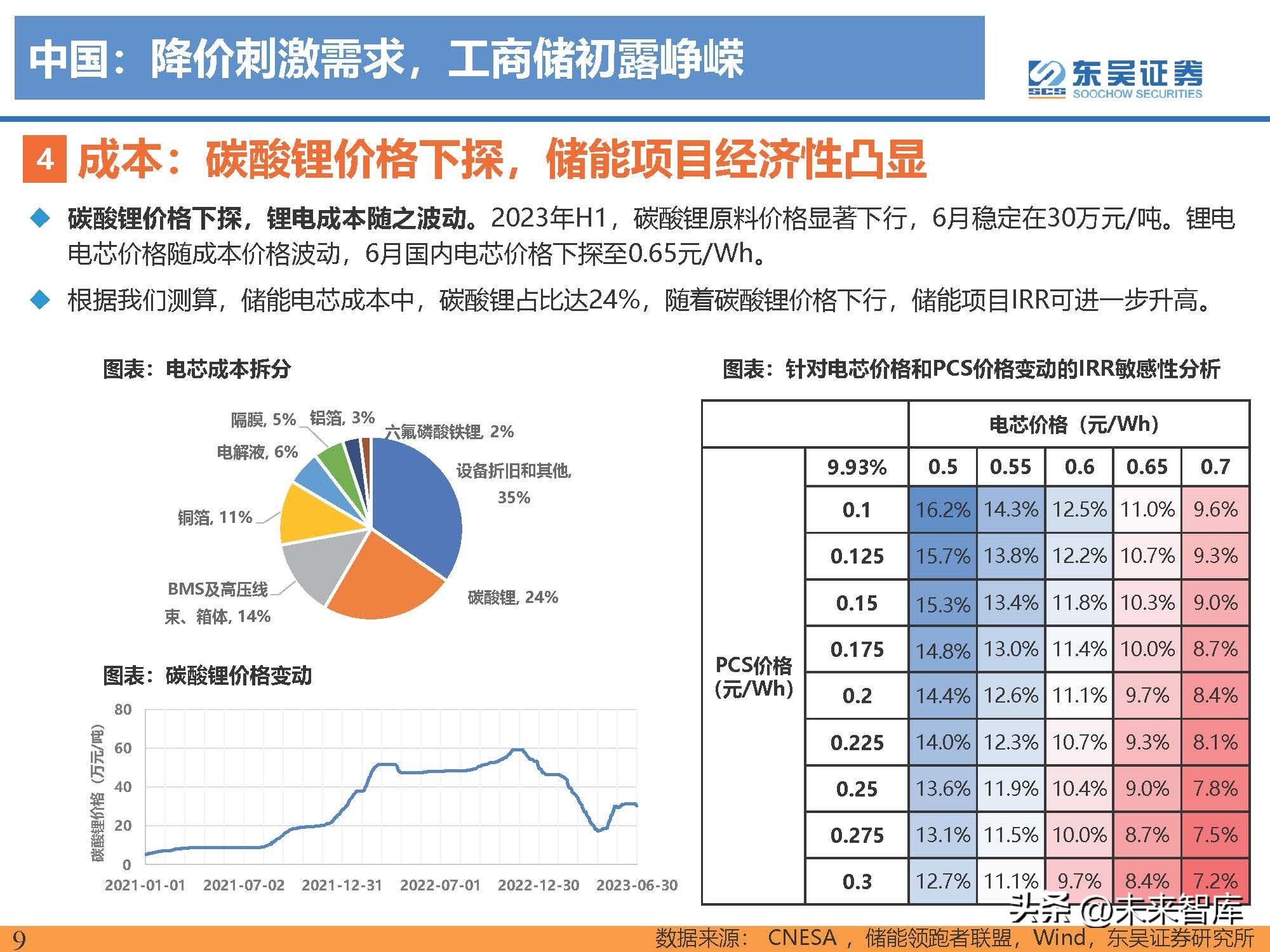

成本:碳酸锂价格下探,储能项目经济性凸显

碳酸锂价格下探,锂电成本随之波动。2023年H1,碳酸锂原料价格显著下行,6月稳定在30万元/吨。锂电 电芯价格随成本价格波动,6月国内电芯价格下探至0.65元/Wh。根据我们测算,储能电芯成本中,碳酸锂占比达24%,随着碳酸锂价格下行,储能项目IRR可进一步升高。

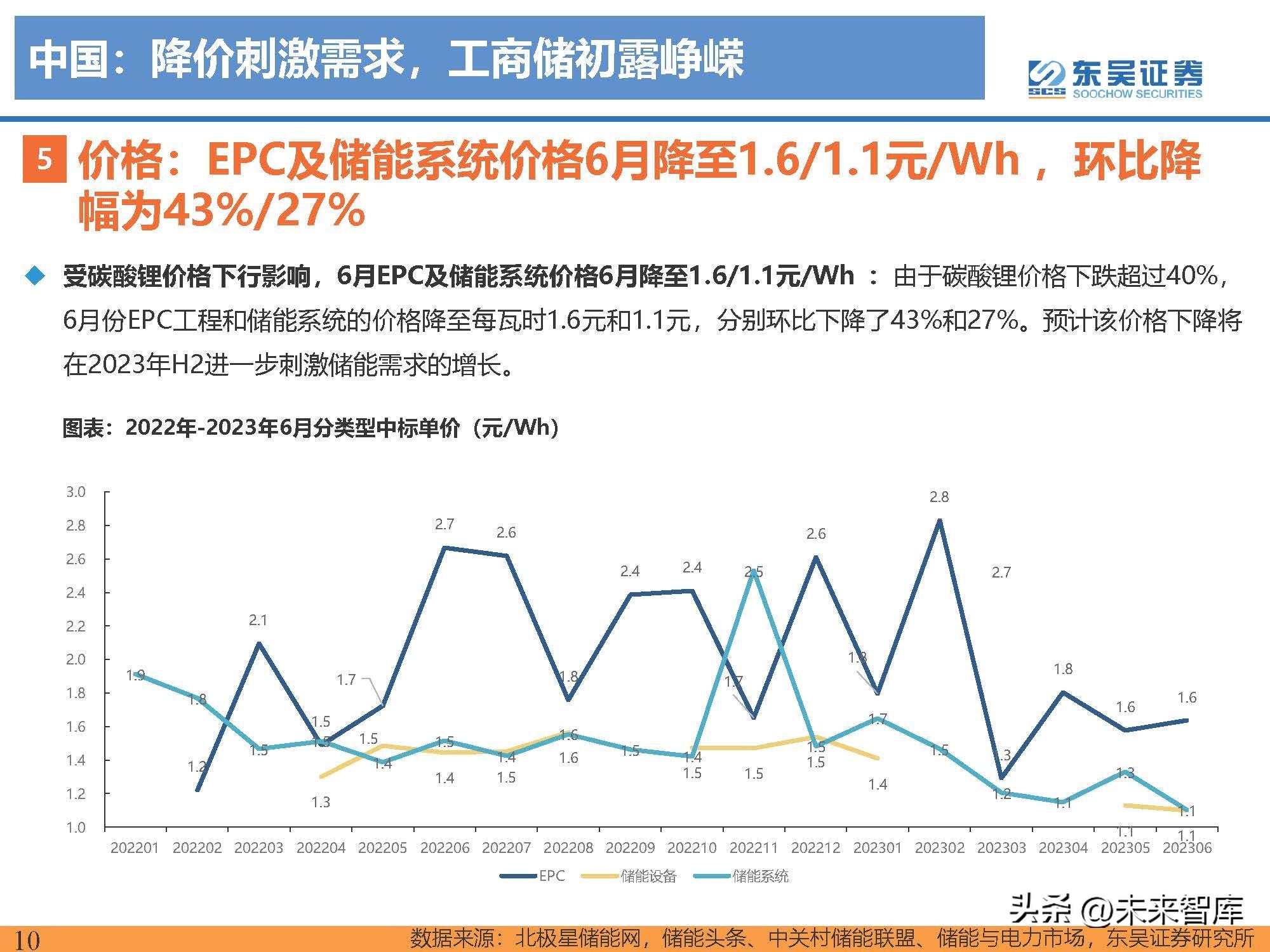

价格:EPC及储能系统价格6月降至1.6/1.1元/Wh ,环比降 幅为43%/27%

受碳酸锂价格下行影响,6月EPC及储能系统价格6月降至1.6/1.1元/Wh :由于碳酸锂价格下跌超过40%, 6月份EPC工程和储能系统的价格降至每瓦时1.6元和1.1元,分别环比下降了43%和27%。预计该价格下降将 在2023年H2进一步刺激储能需求的增长。

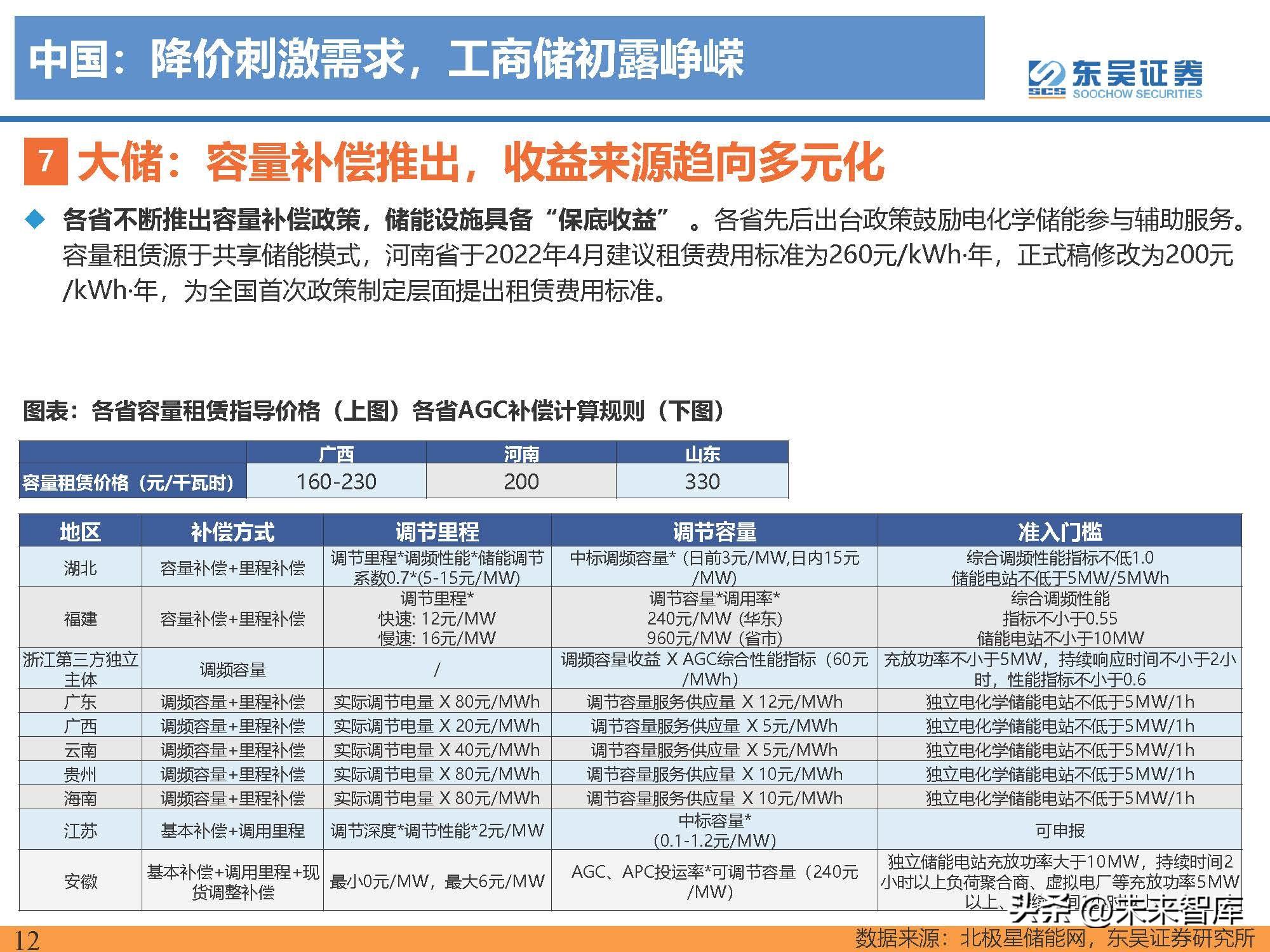

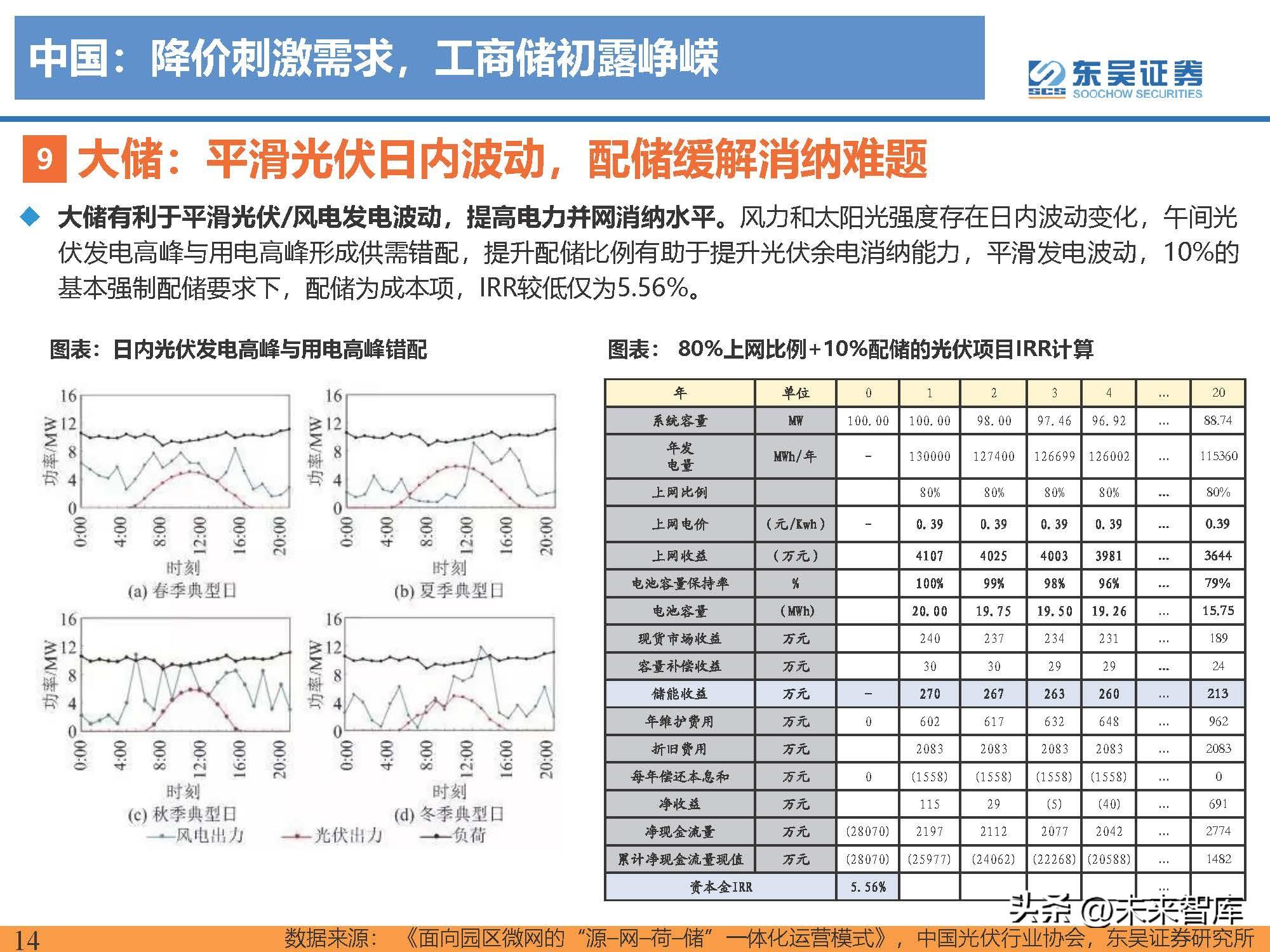

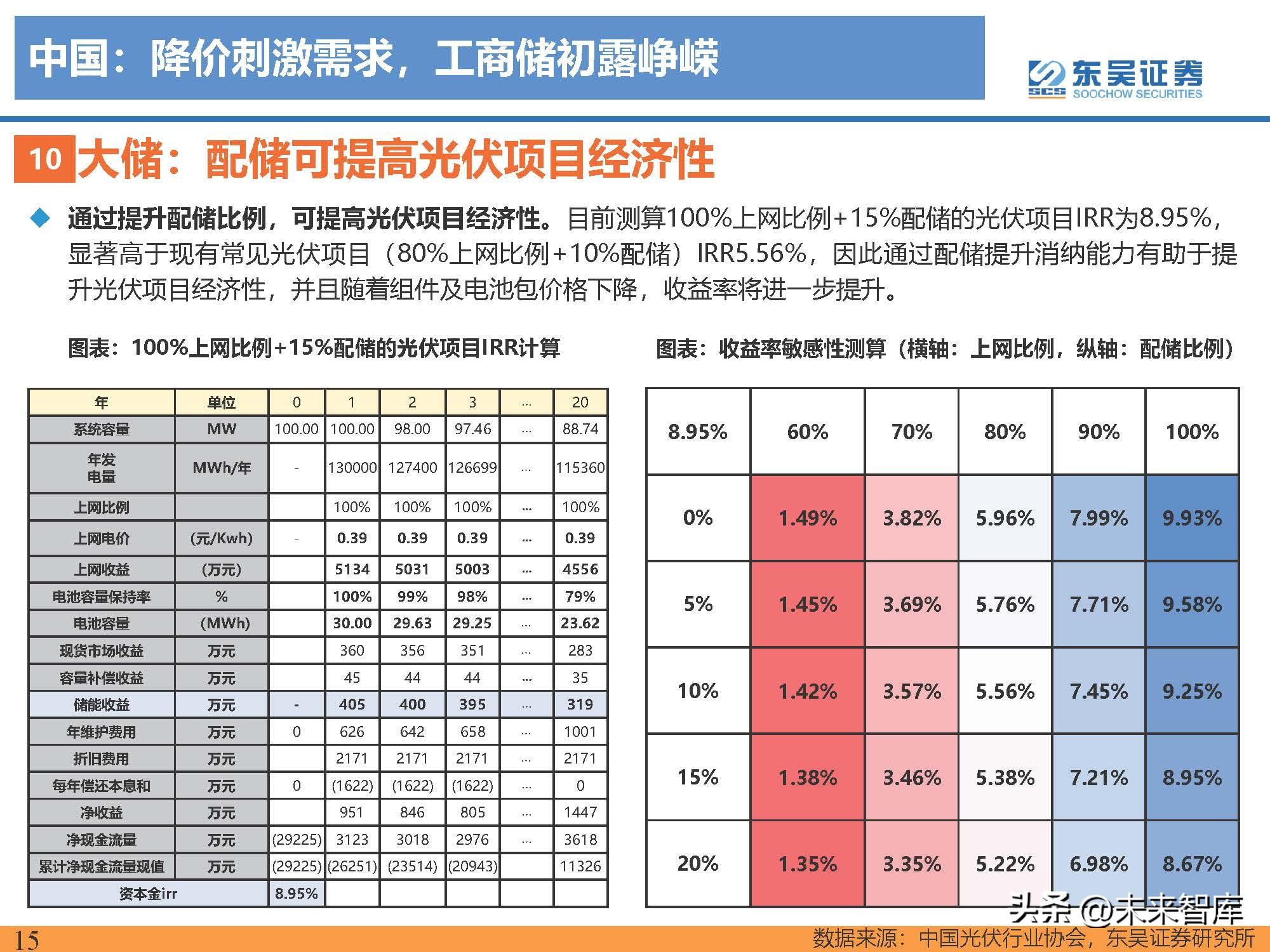

大储:共享储能模式发展优势突出

储能涨价使得电站收益率下降,刺激独立/共享储能模式发展。国内强制配储,独立/共享储能的模式将得以 推广。共享储能将独立的电网侧、电源侧、用户侧储能电站资源进行优化,优势突出:1)满足强配要求 2 )规模化降本 3) 参与调度。收益来源多样,使得国内储能开始真正盈利。

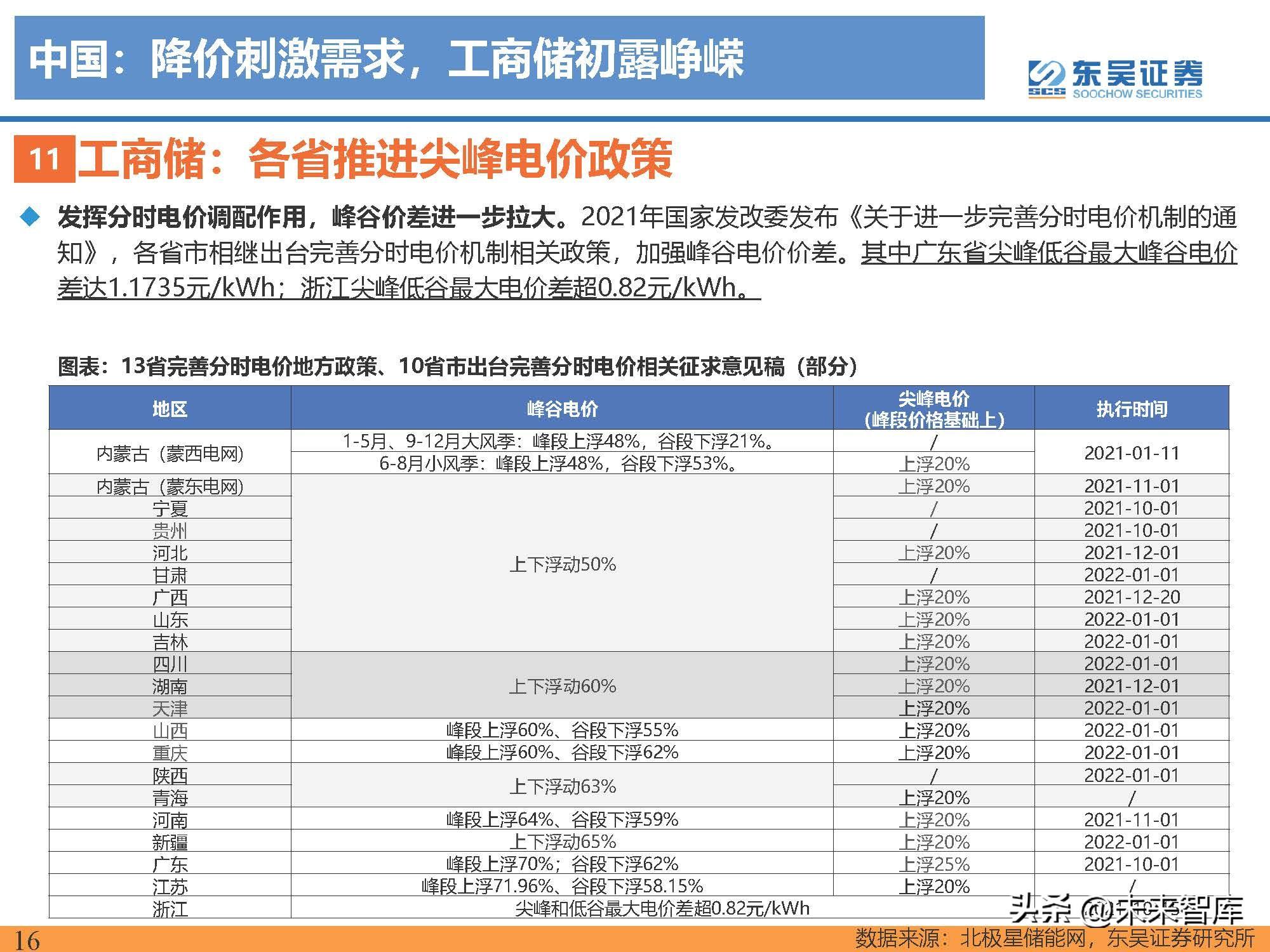

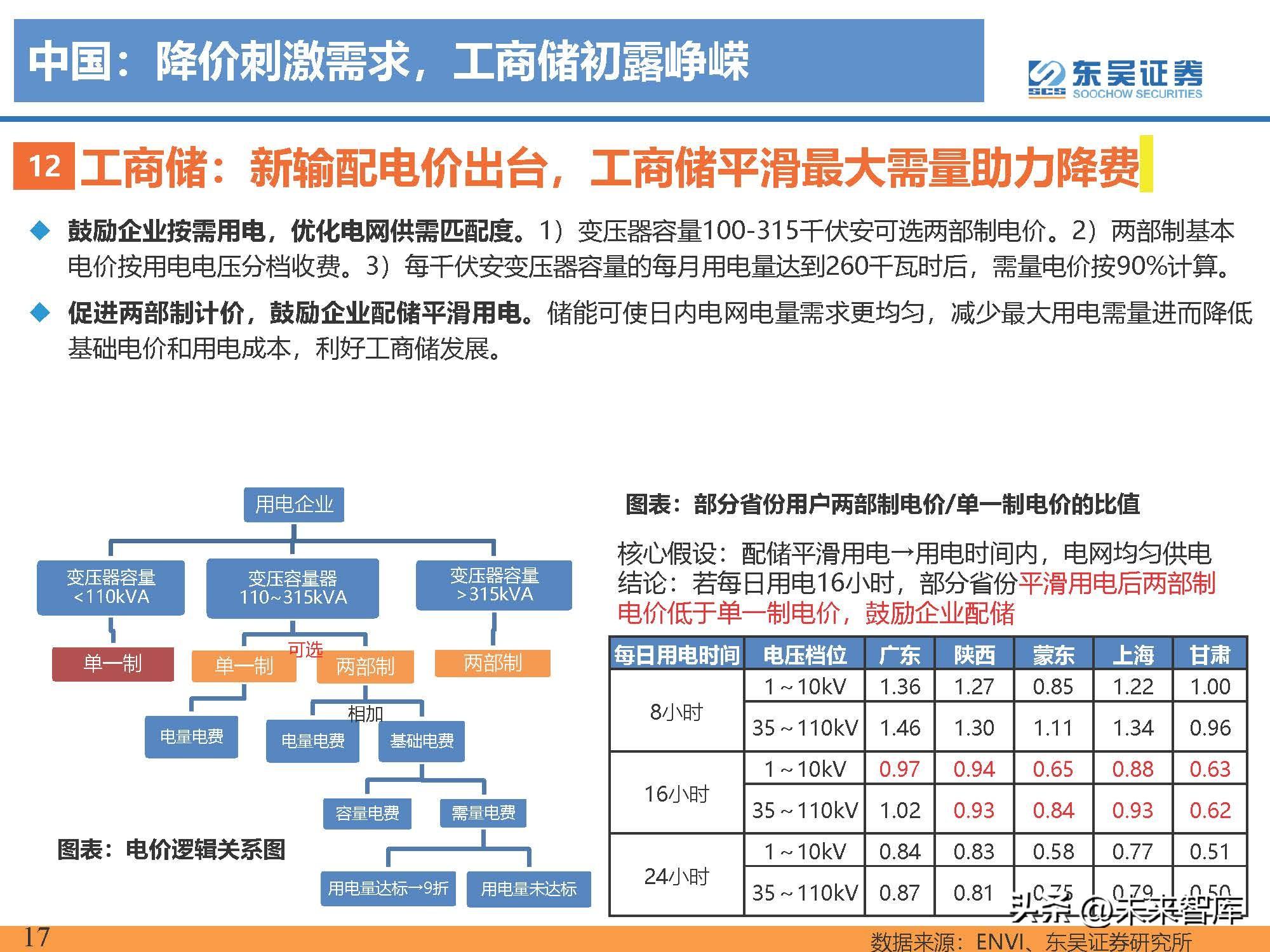

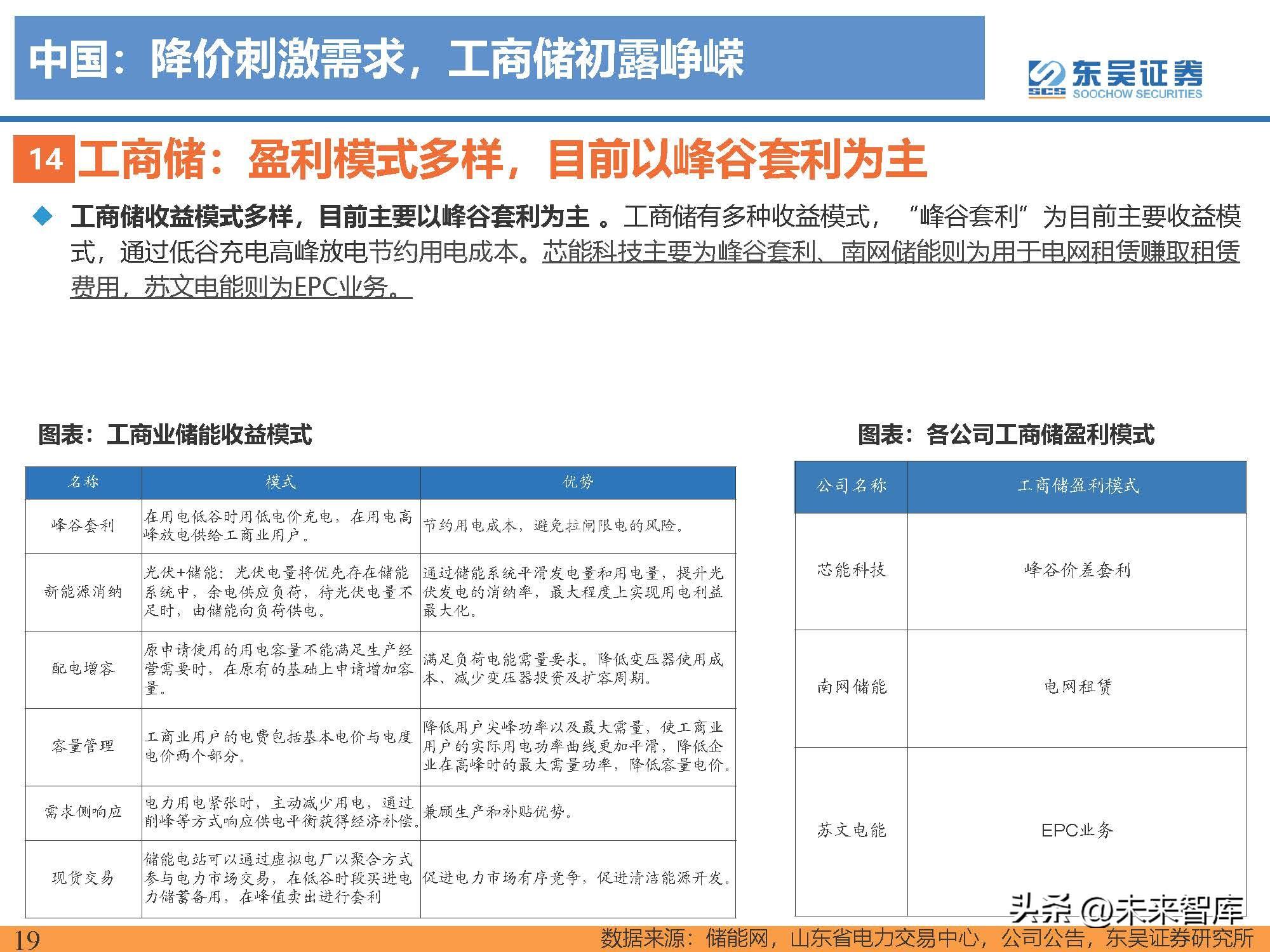

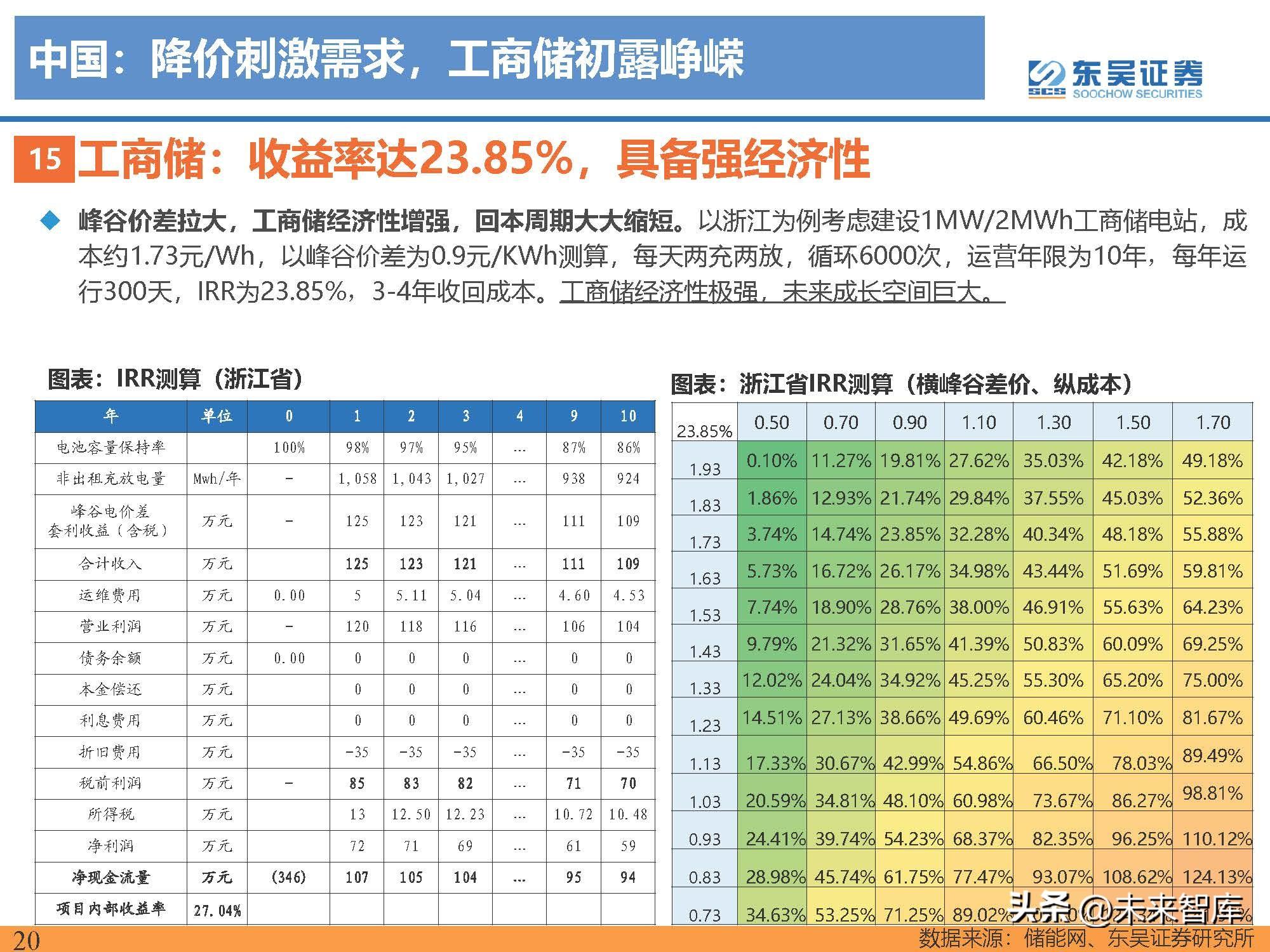

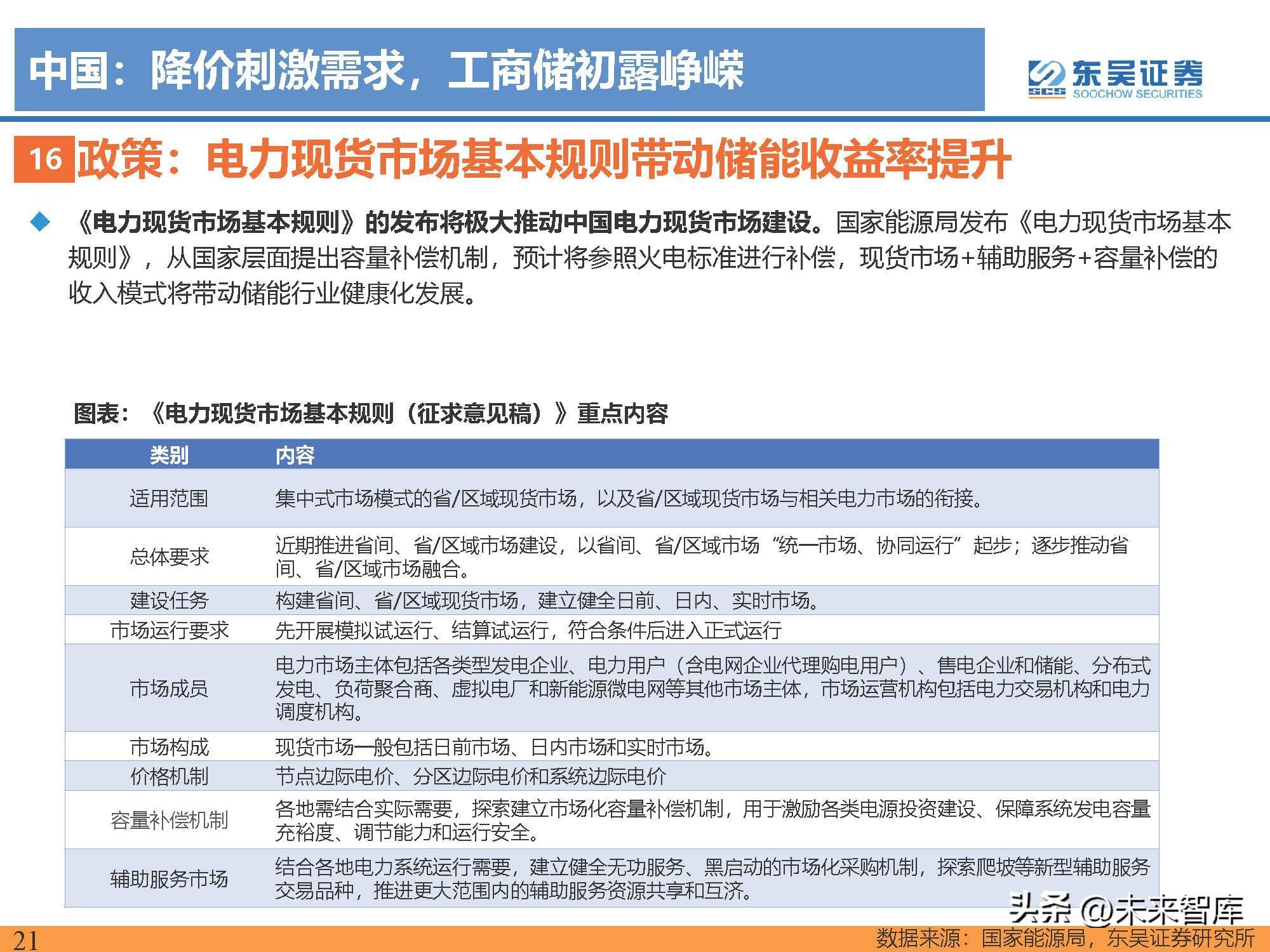

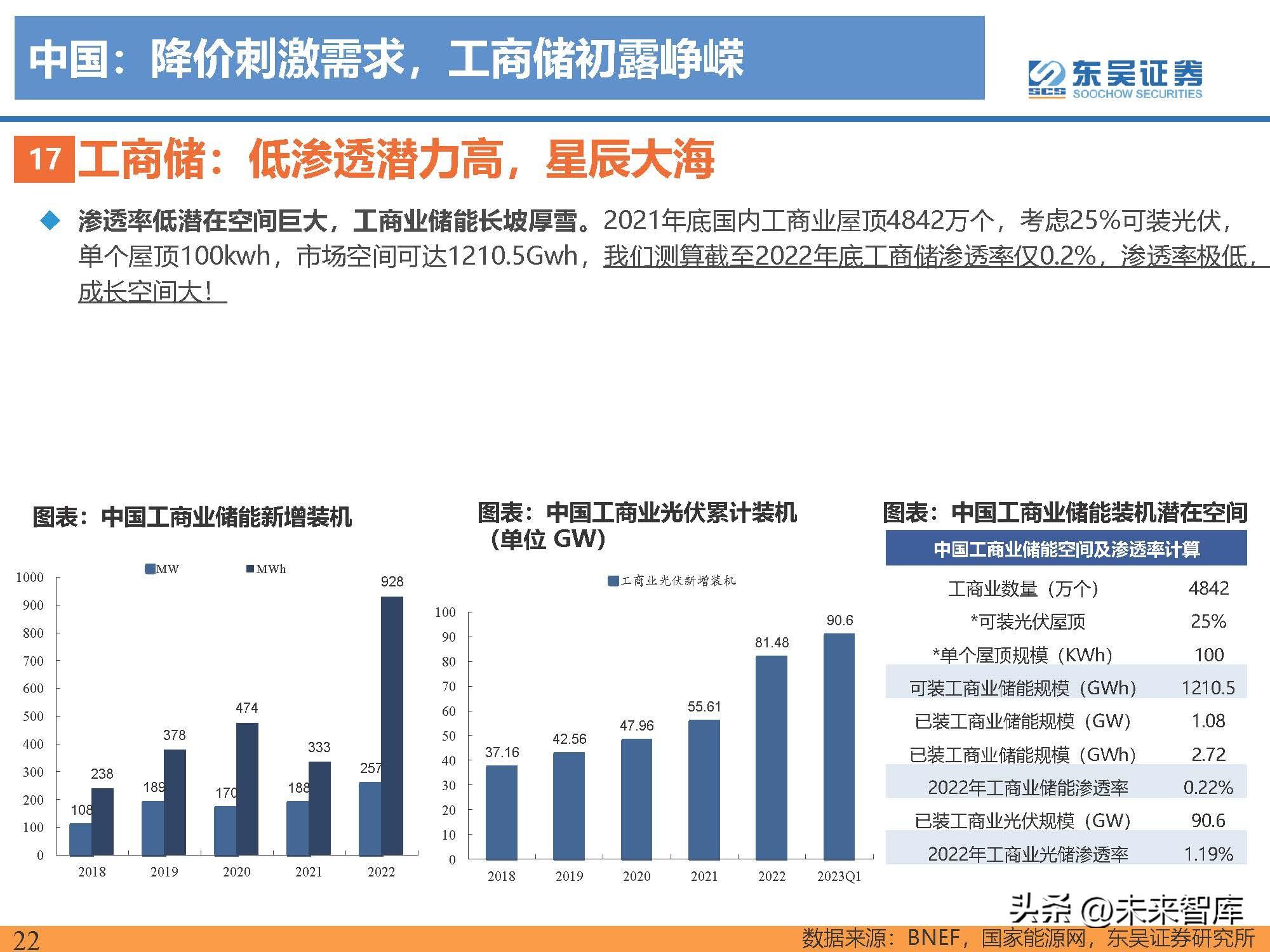

工商储:盈利模式多样,目前以峰谷套利为主

工商储收益模式多样,目前主要以峰谷套利为主 。工商储有多种收益模式,“峰谷套利”为目前主要收益模 式,通过低谷充电高峰放电节约用电成本。芯能科技主要为峰谷套利、南网储能则为用于电网租赁赚取租赁 费用,苏文电能则为EPC业务。

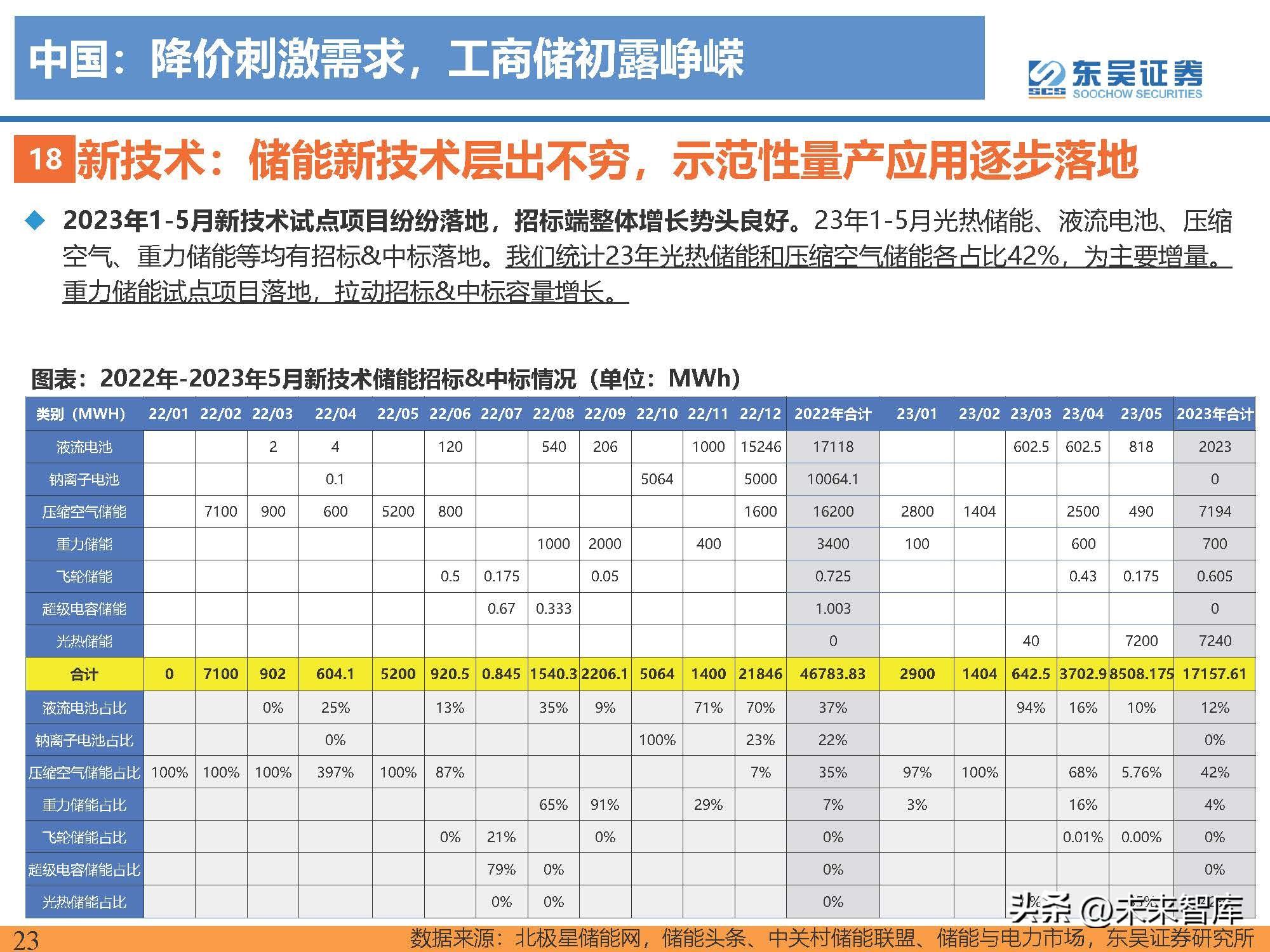

新技术:储能新技术层出不穷,示范性量产应用逐步落地

2023年1-5月新技术试点项目纷纷落地,招标端整体增长势头良好。23年1-5月光热储能、液流电池、压缩 空气、重力储能等均有招标&中标落地。我们统计23年光热储能和压缩空气储能各占比42%,为主要增量。 重力储能试点项目落地,拉动招标&中标容量增长。

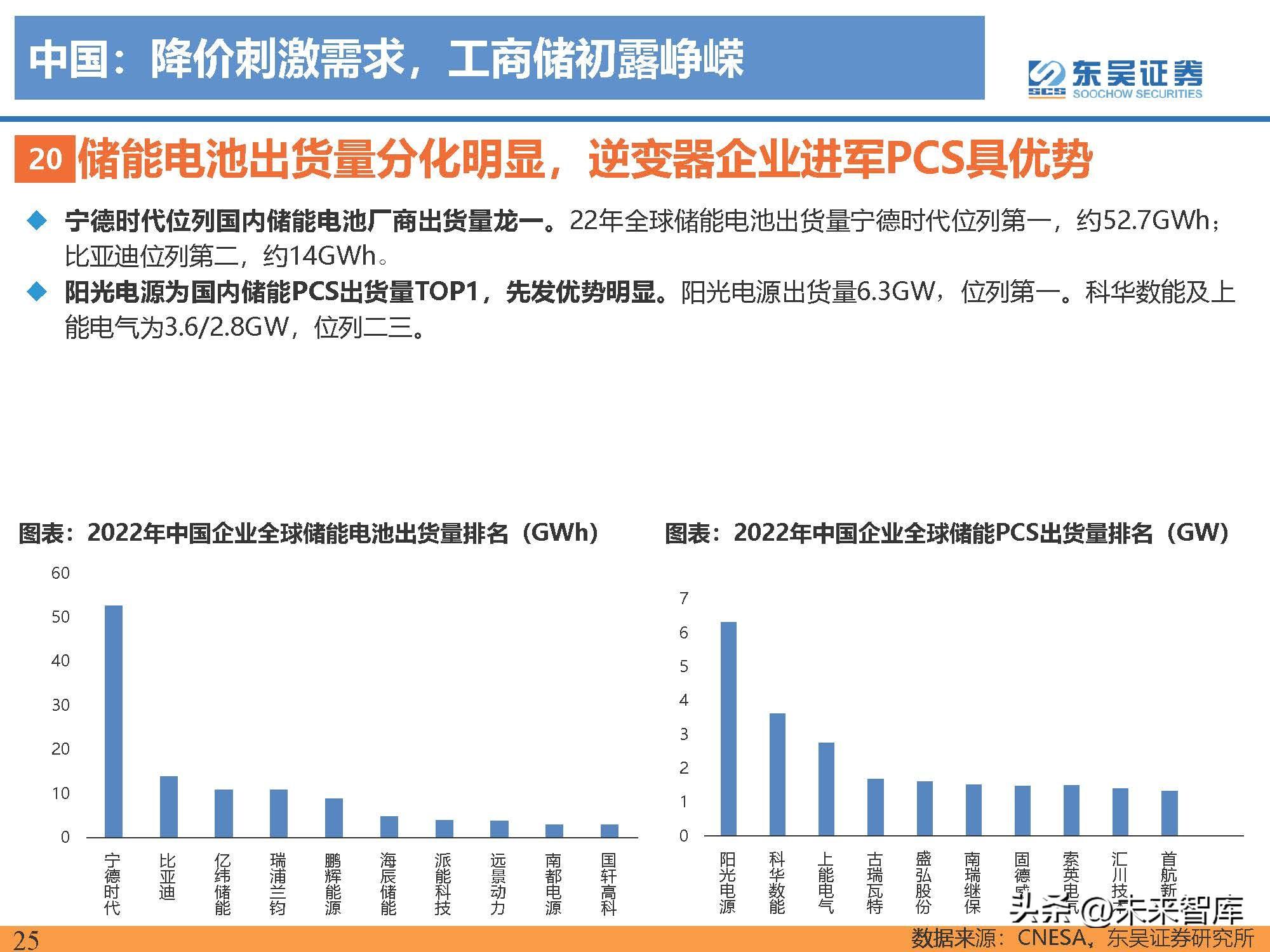

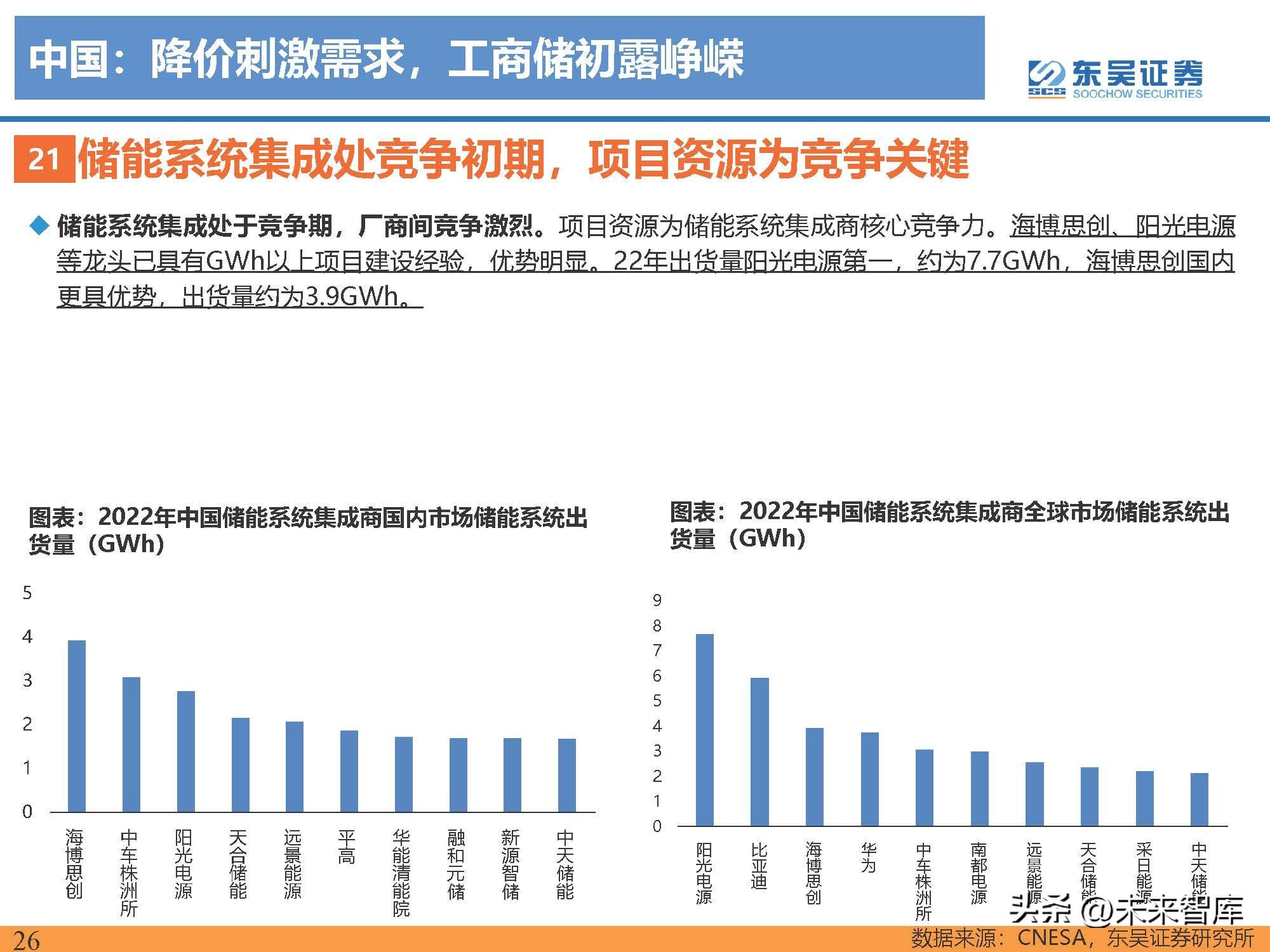

储能电池出货量分化明显,逆变器企业进军PCS具优势

宁德时代位列国内储能电池厂商出货量龙一。22年全球储能电池出货量宁德时代位列第一,约52.7GWh; 比亚迪位列第二,约14GWh。 阳光电源为国内储能PCS出货量TOP1,先发优势明显。阳光电源出货量6.3GW,位列第一。科华数能及上 能电气为3.6/2.8GW,位列二三。

PART2 美国:储能备案创新高,高壁垒高盈利市场

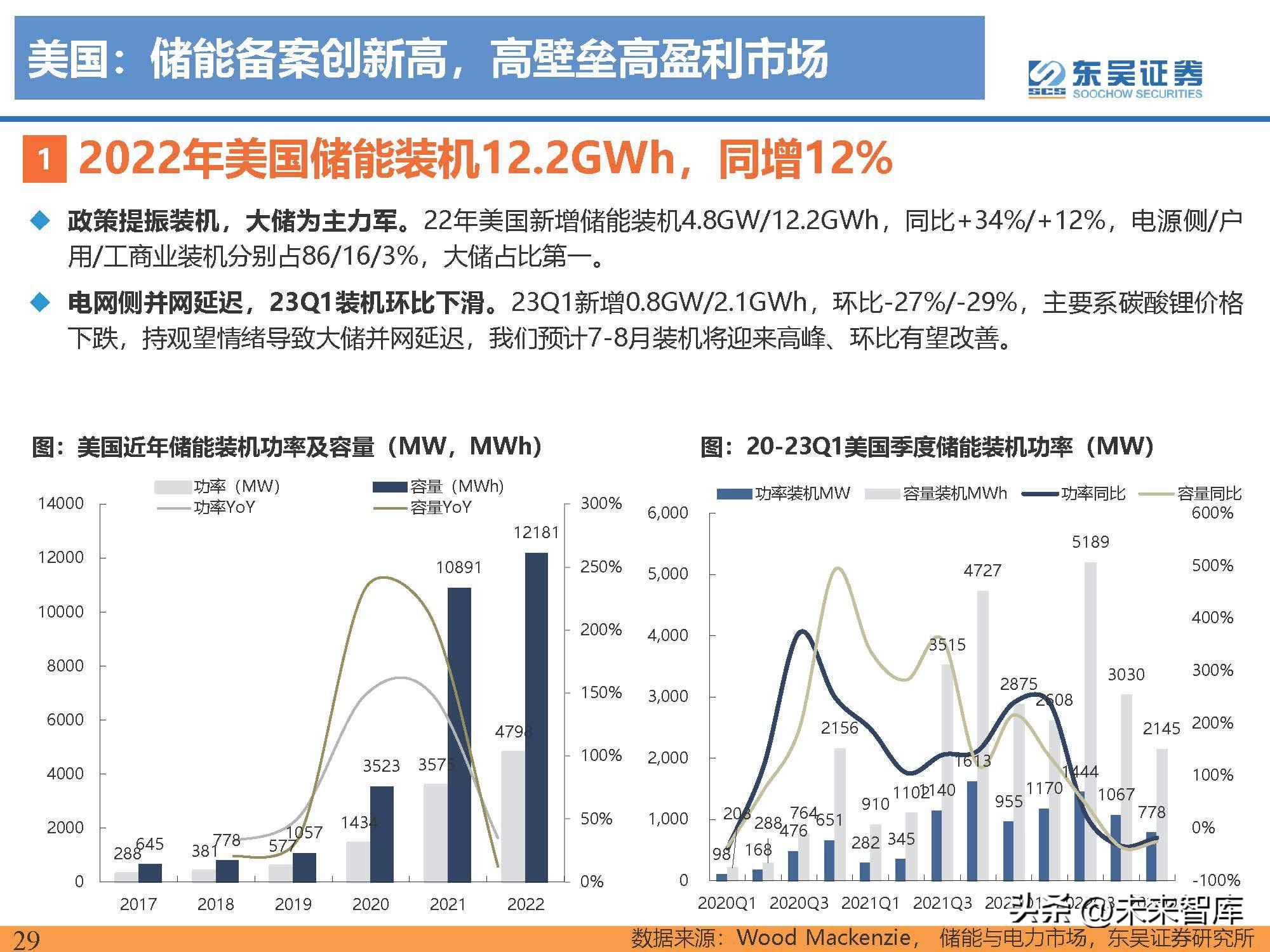

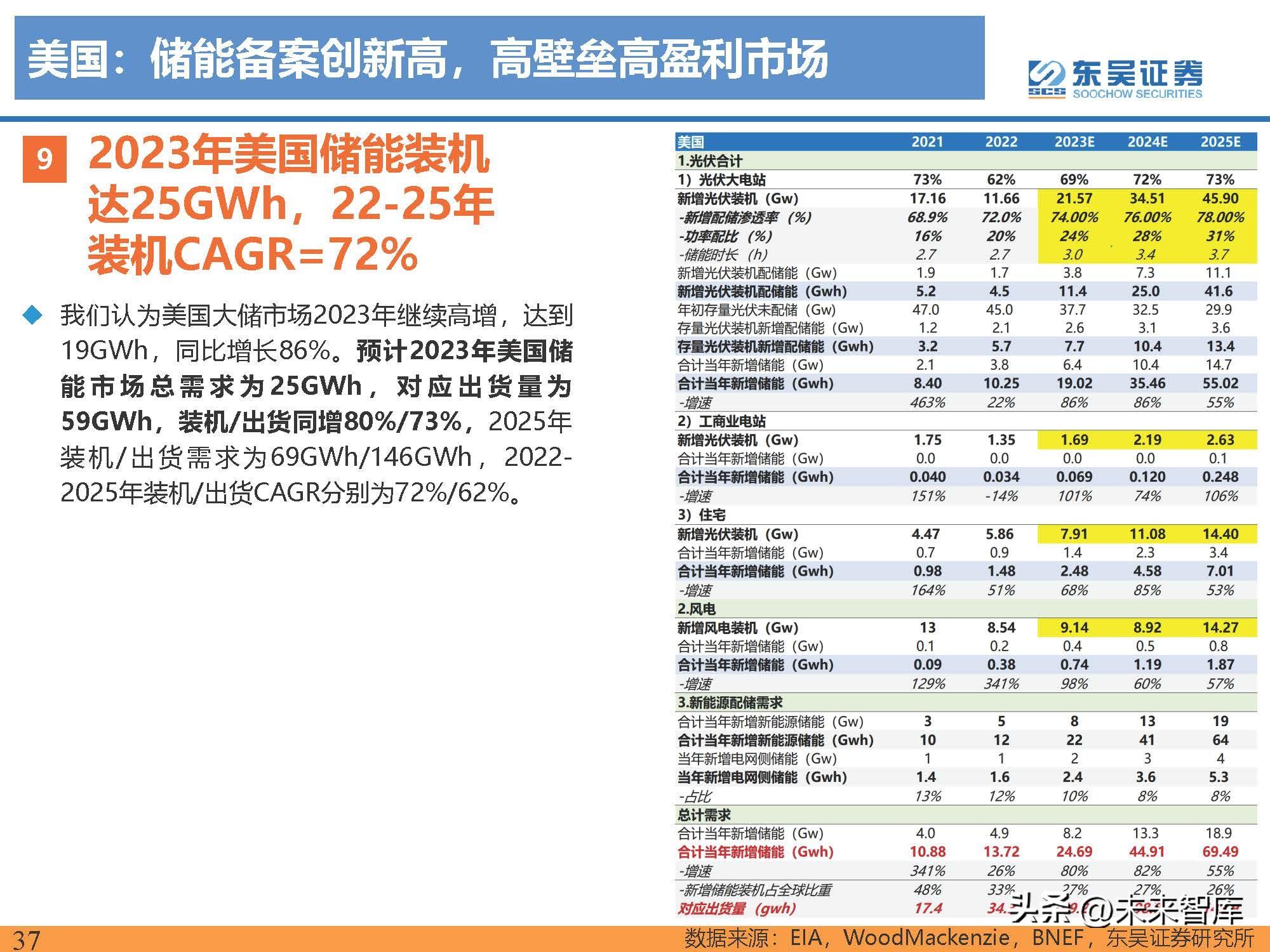

2022年美国储能装机12.2GWh,同增12%

政策提振装机,大储为主力军。22年美国新增储能装机4.8GW/12.2GWh,同比+34%/+12%,电源侧/户 用/工商业装机分别占86/16/3%,大储占比第一。 电网侧并网延迟,23Q1装机环比下滑。23Q1新增0.8GW/2.1GWh,环比-27%/-29%,主要系碳酸锂价格 下跌,持观望情绪导致大储并网延迟,我们预计7-8月装机将迎来高峰、环比有望改善。

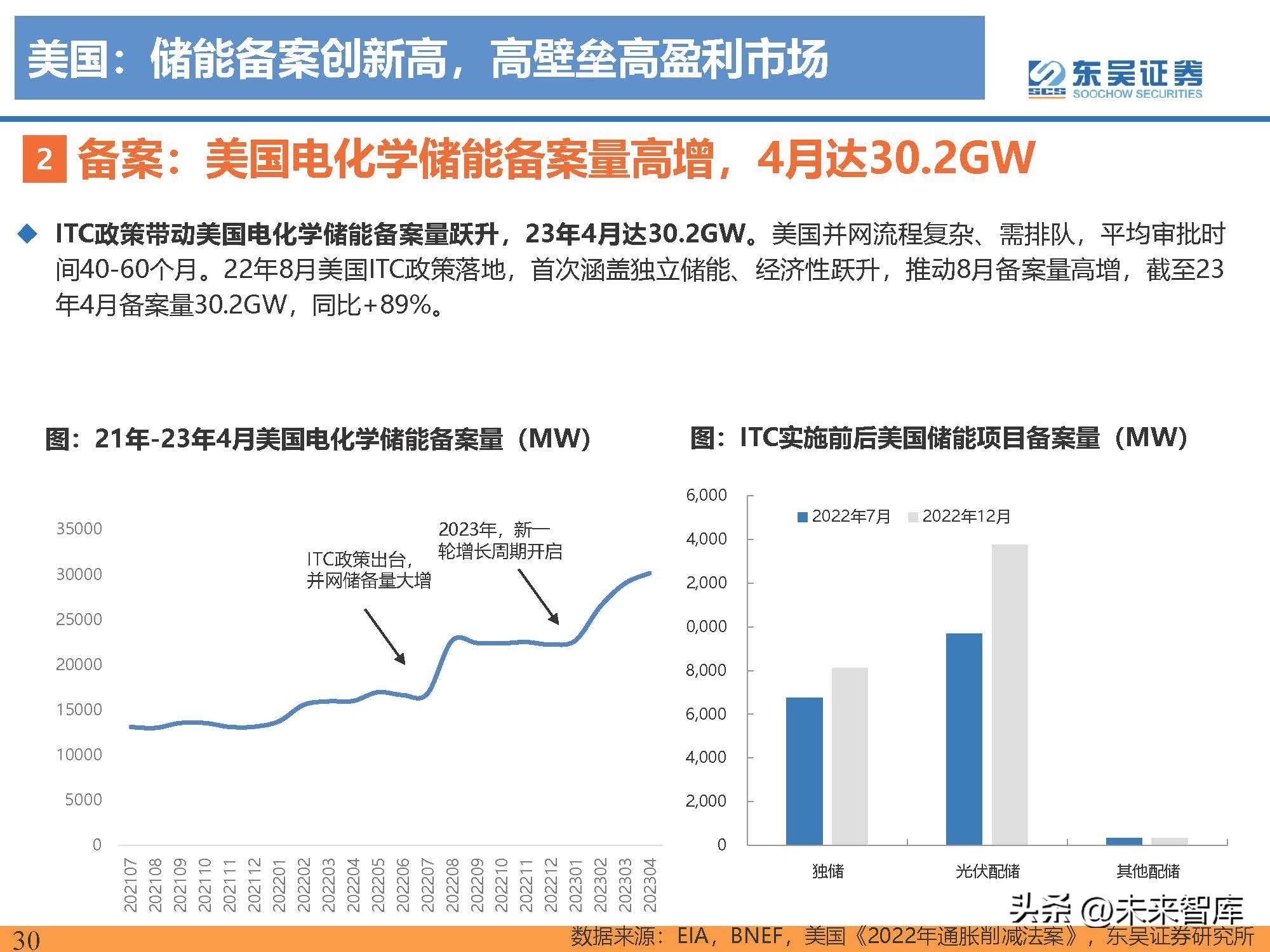

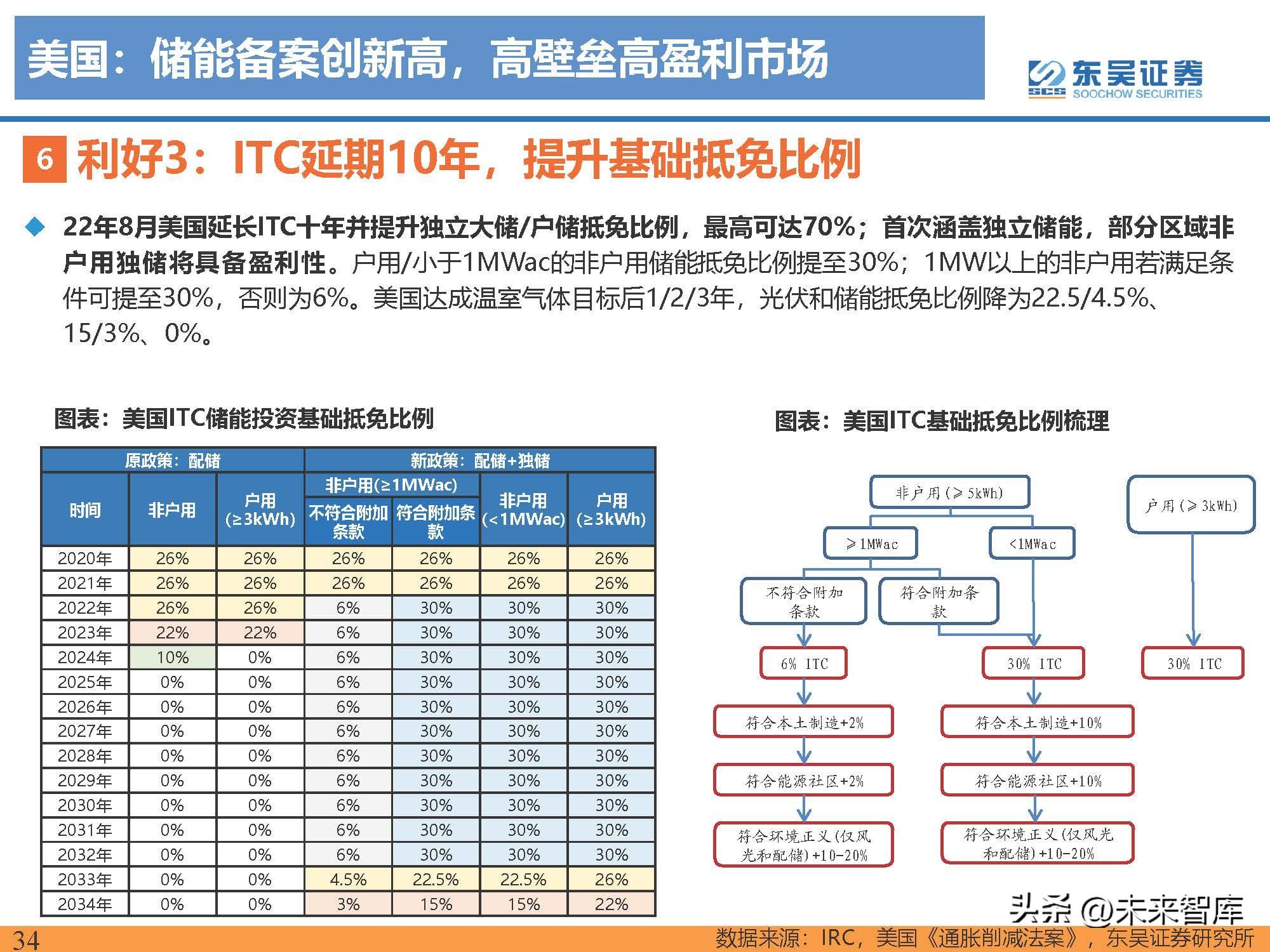

备案:美国电化学储能备案量高增,4月达30.2GW

ITC政策带动美国电化学储能备案量跃升,23年4月达30.2GW。美国并网流程复杂、需排队,平均审批时 间40-60个月。22年8月美国ITC政策落地,首次涵盖独立储能、经济性跃升,推动8月备案量高增,截至23 年4月备案量30.2GW,同比+89%。

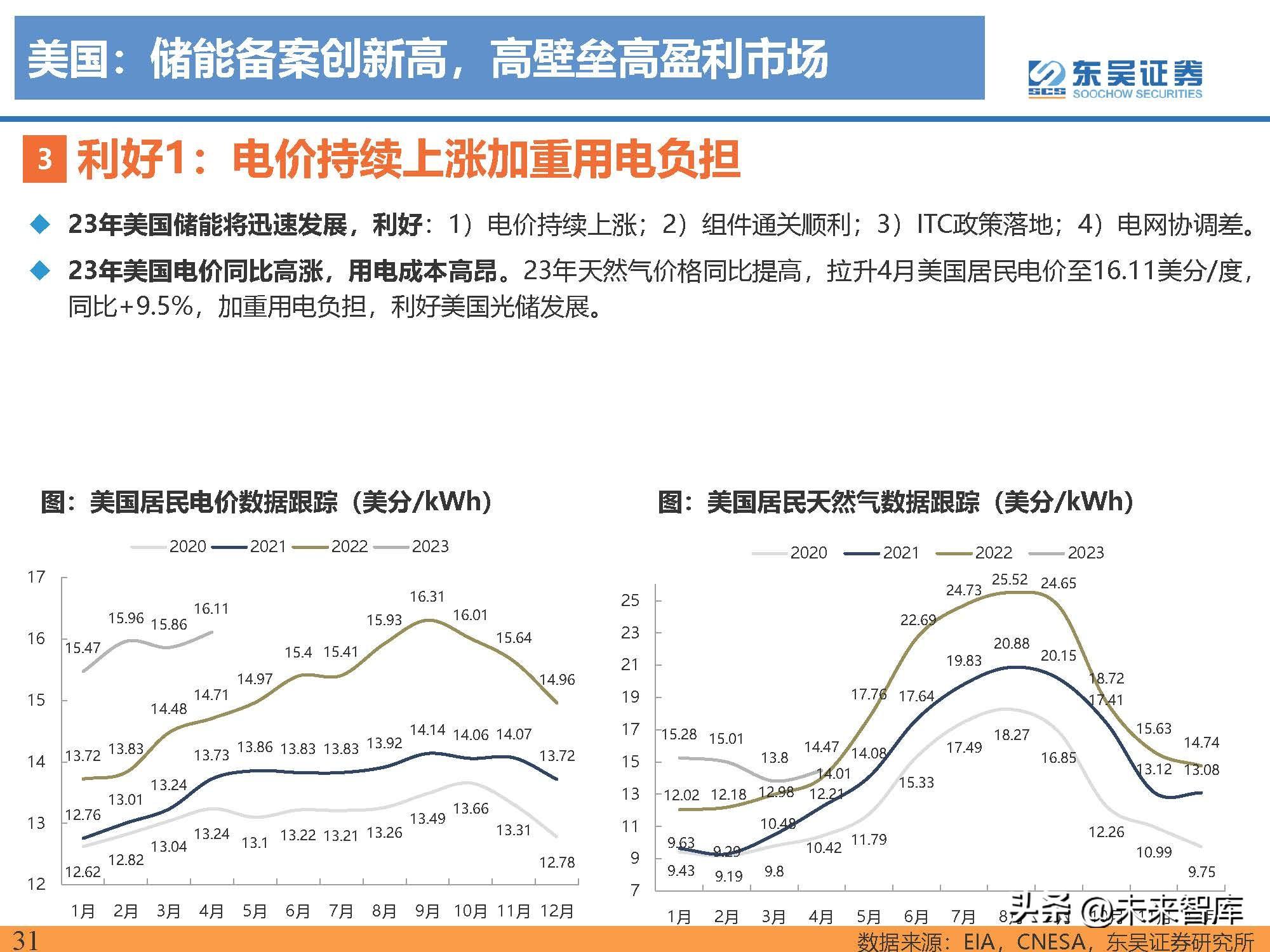

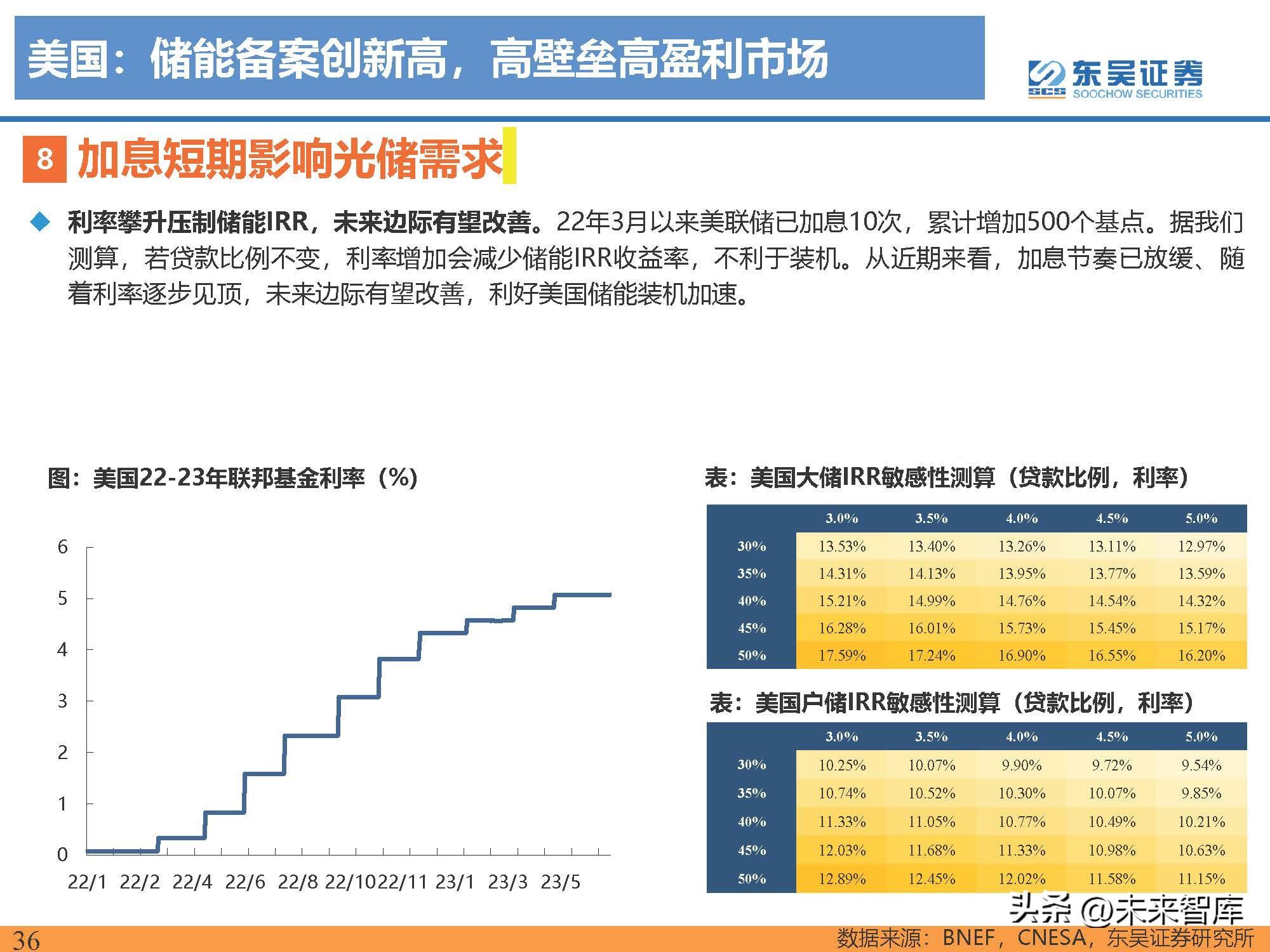

加息短期影响光储需求

利率攀升压制储能IRR,未来边际有望改善。22年3月以来美联储已加息10次,累计增加500个基点。据我们 测算,若贷款比例不变,利率增加会减少储能IRR收益率,不利于装机。从近期来看,加息节奏已放缓、随 着利率逐步见顶,未来边际有望改善,利好美国储能装机加速。

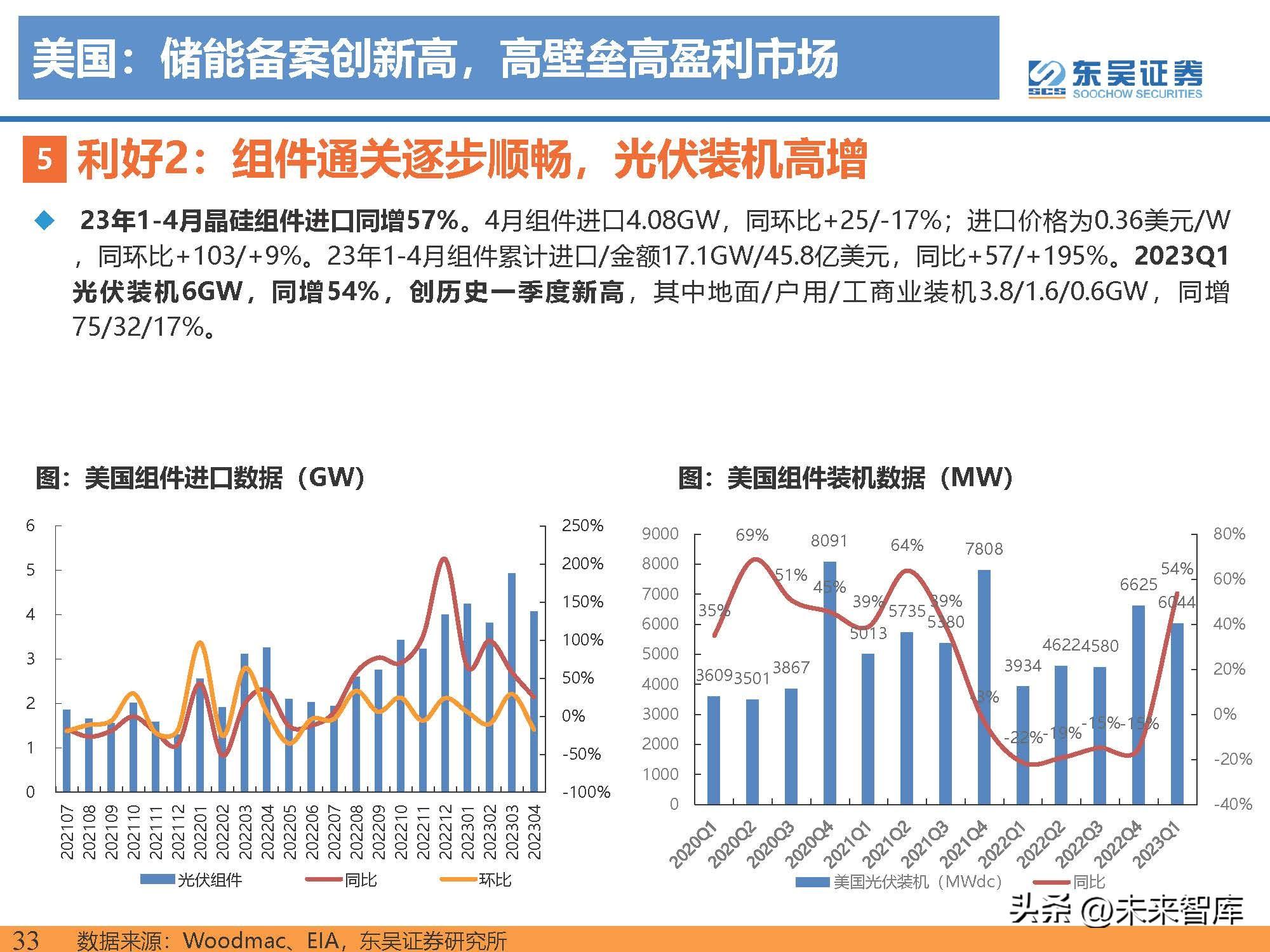

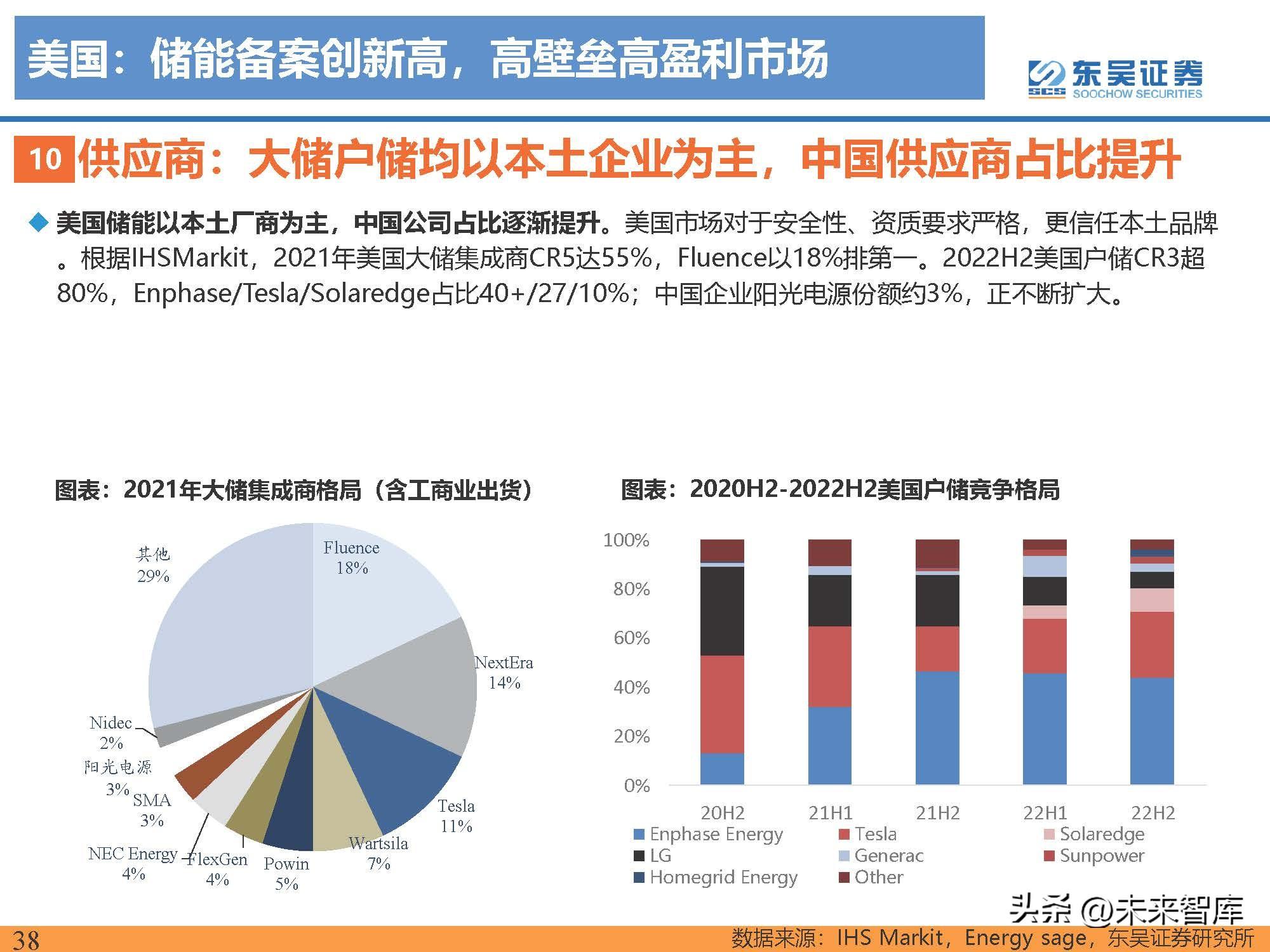

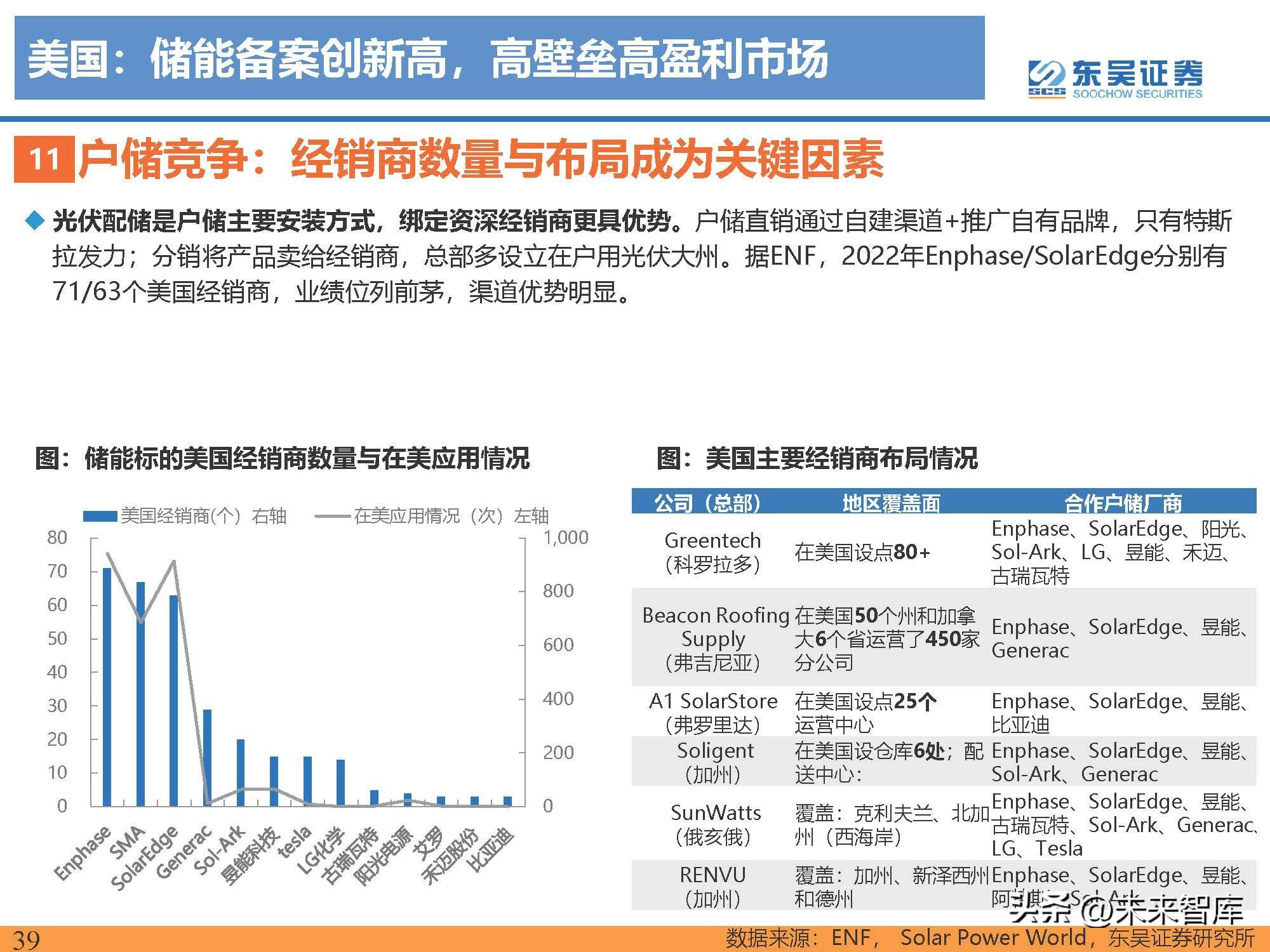

供应商:大储户储均以本土企业为主,中国供应商占比提升

美国储能以本土厂商为主,中国公司占比逐渐提升。美国市场对于安全性、资质要求严格,更信任本土品牌 。根据IHSMarkit,2021年美国大储集成商CR5达55%,Fluence以18%排第一。2022H2美国户储CR3超 80%,Enphase/Tesla/Solaredge占比40+/27/10%;中国企业阳光电源份额约3%,正不断扩大。

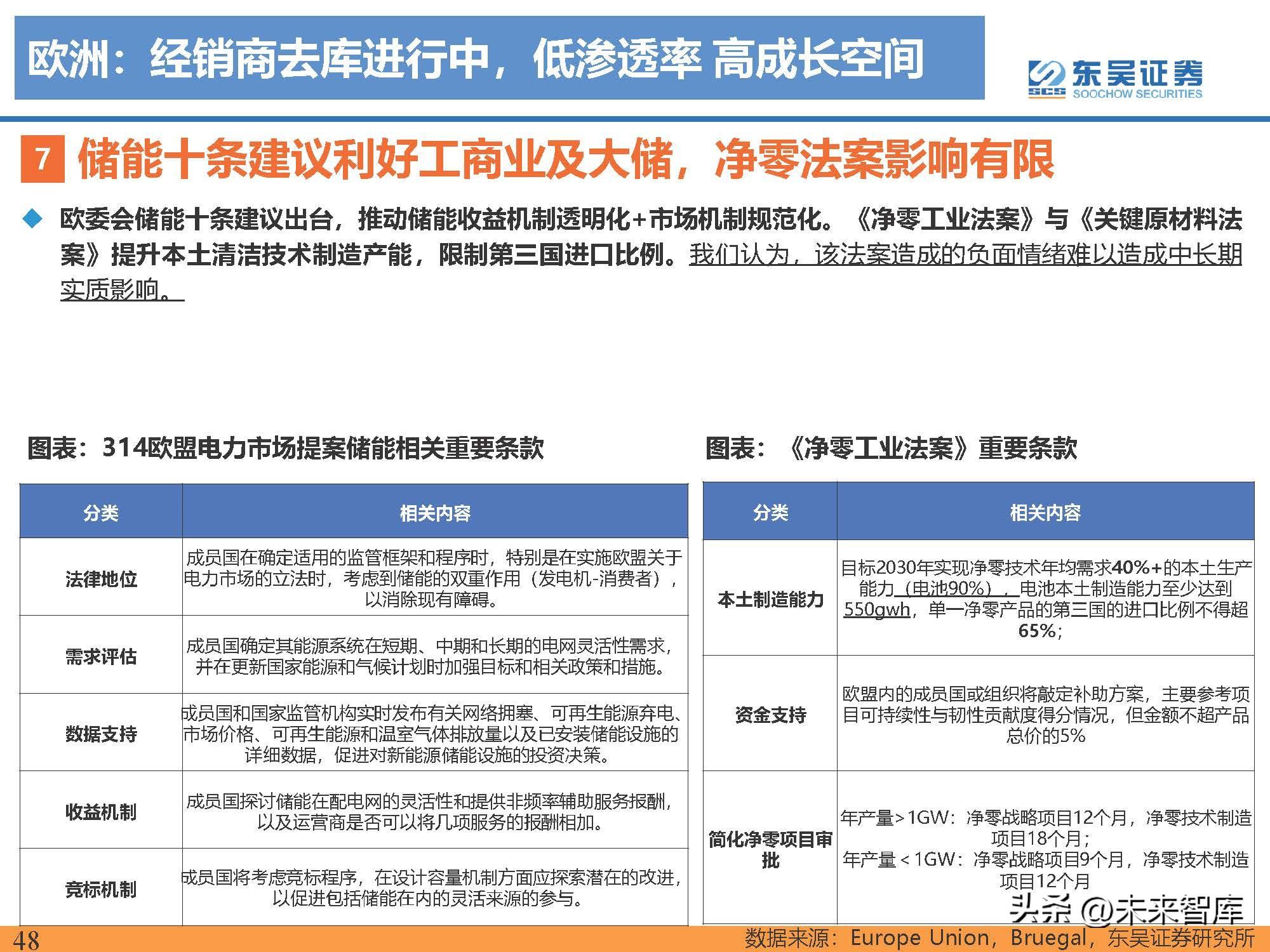

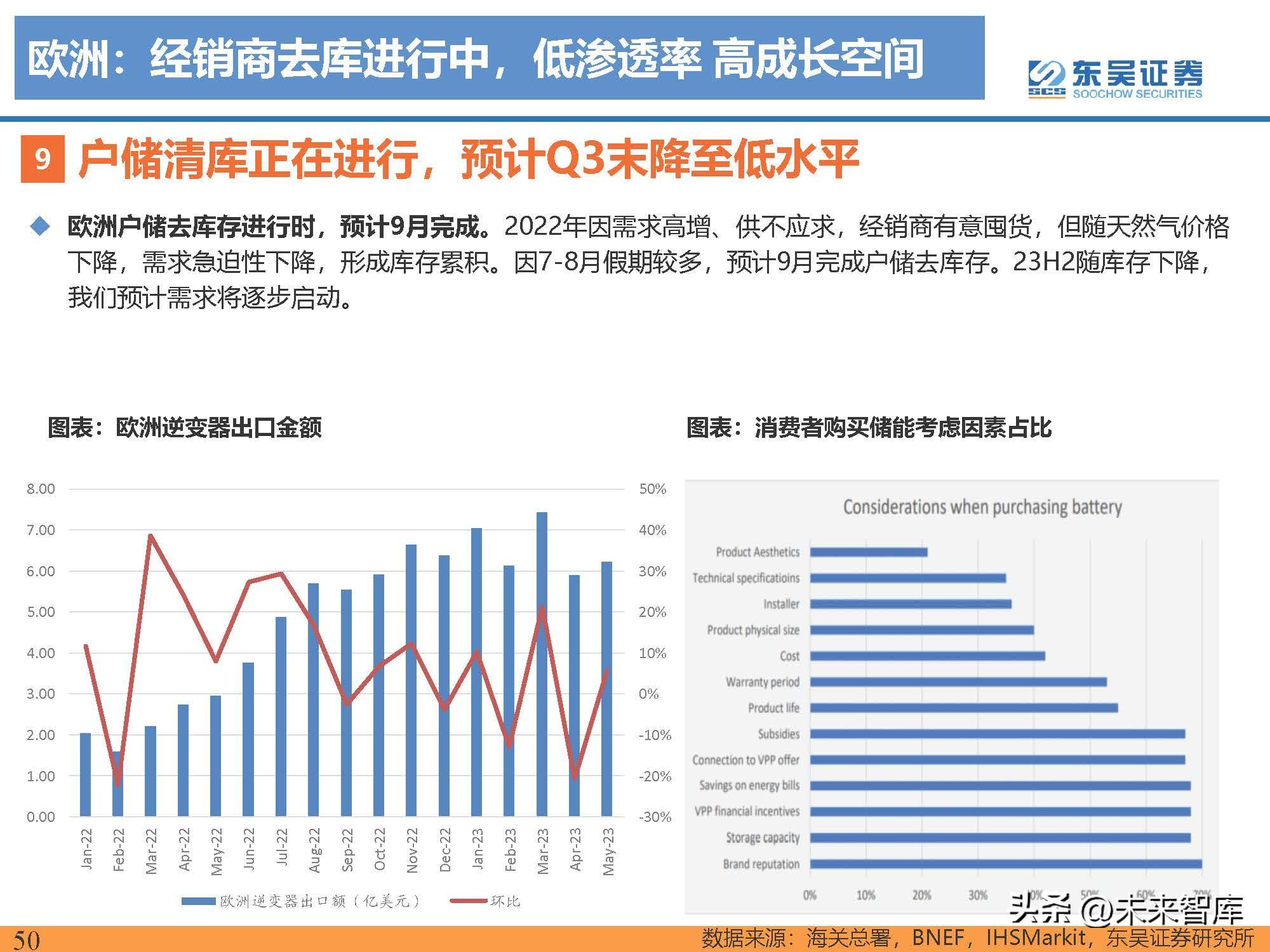

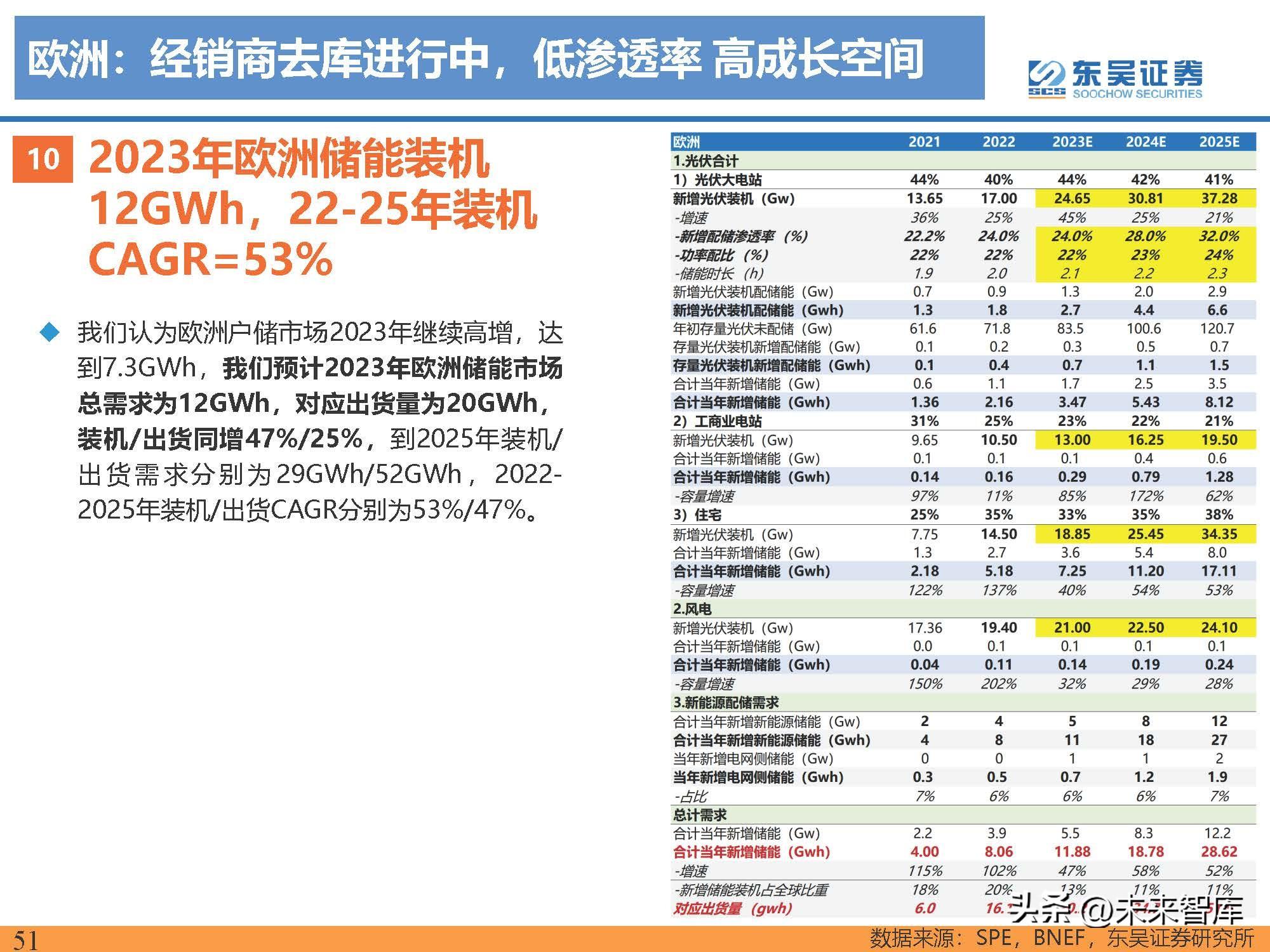

PART3 欧洲:经销商去库进行中,低渗透率 高成长空间

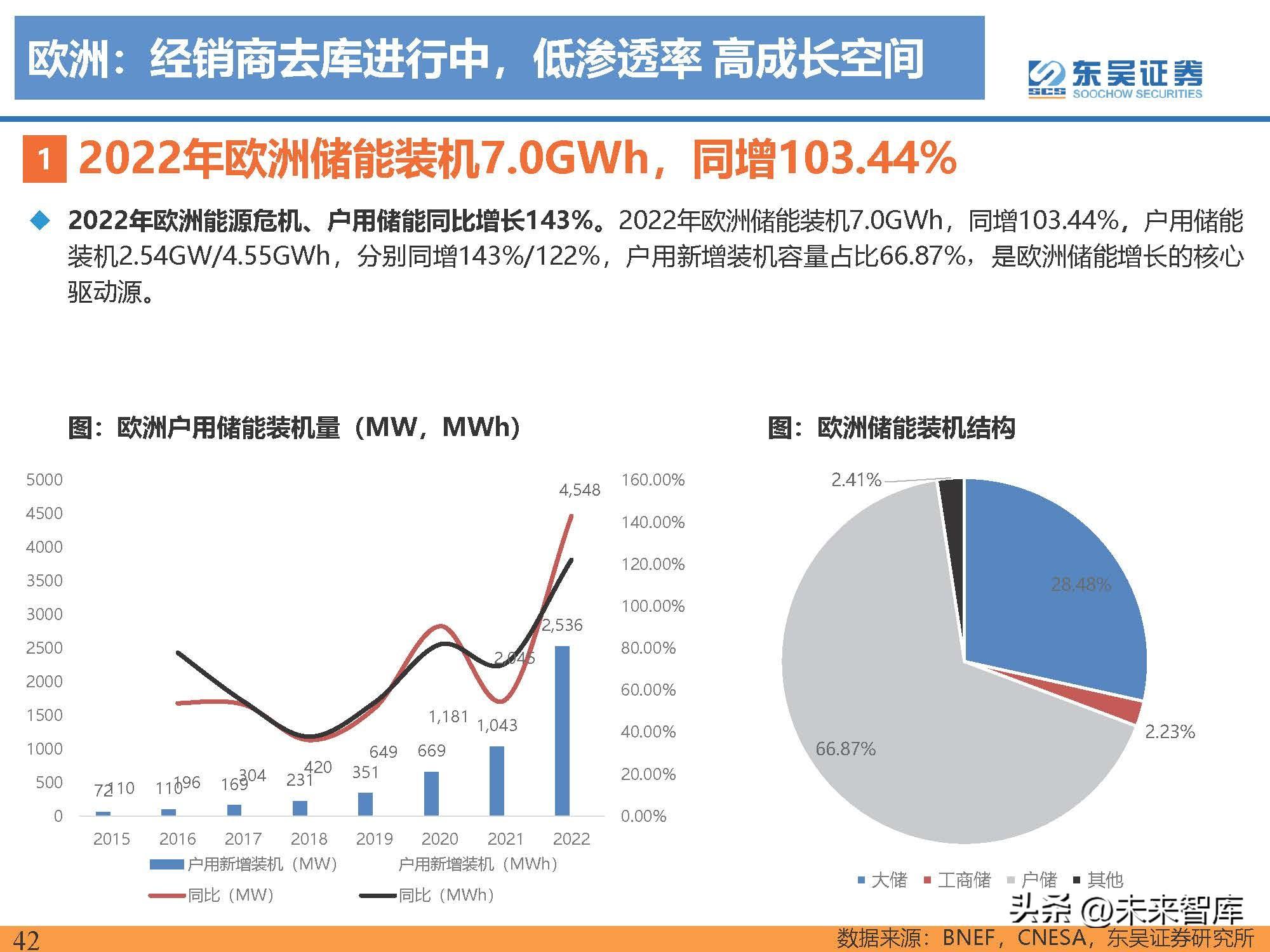

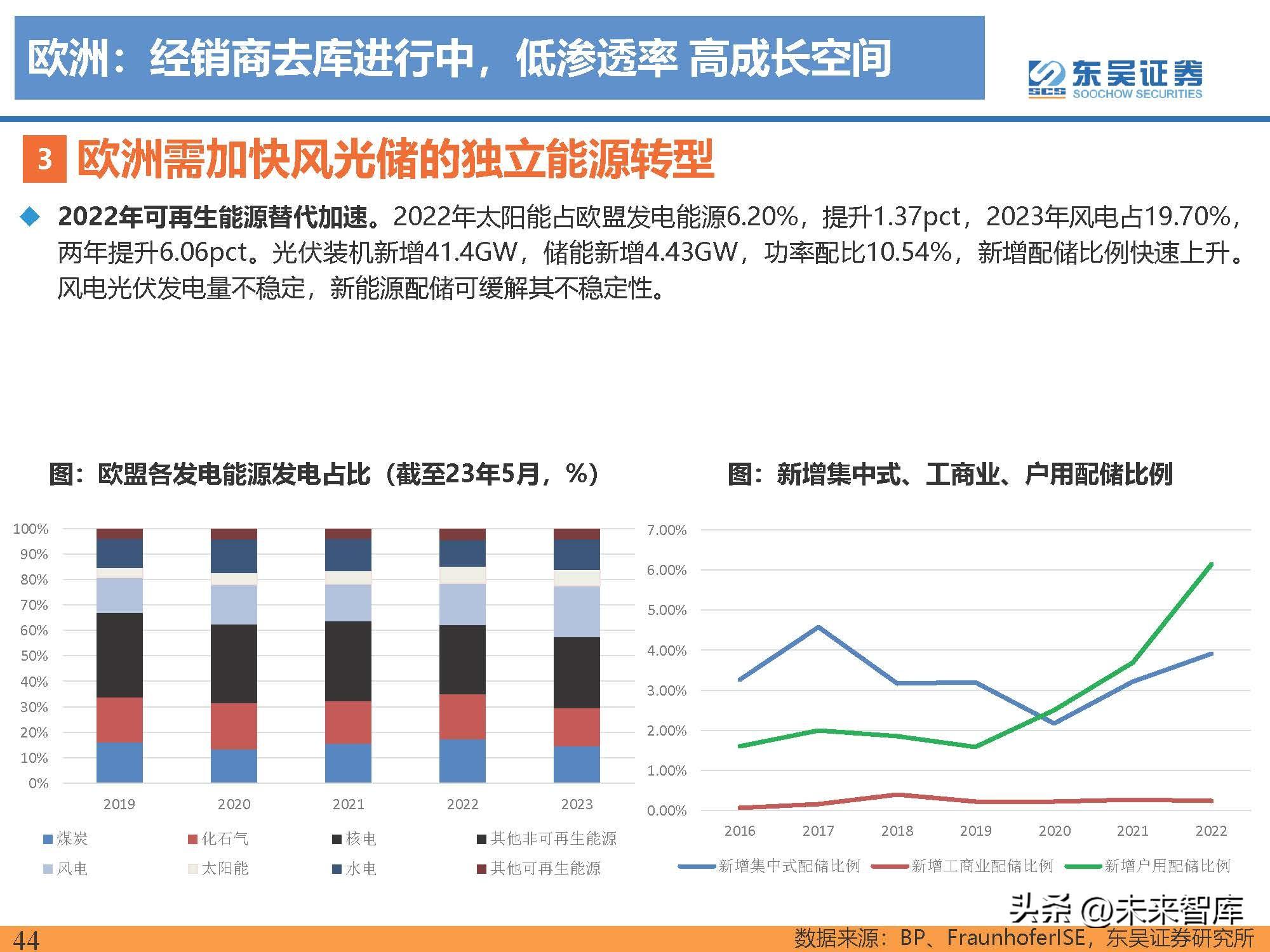

2022年欧洲储能装机7.0GWh,同增103.44%

2022年欧洲能源危机、户用储能同比增长143%。2022年欧洲储能装机7.0GWh,同增103.44%,户用储能 装机2.54GW/4.55GWh,分别同增143%/122%,户用新增装机容量占比66.87%,是欧洲储能增长的核心 驱动源。

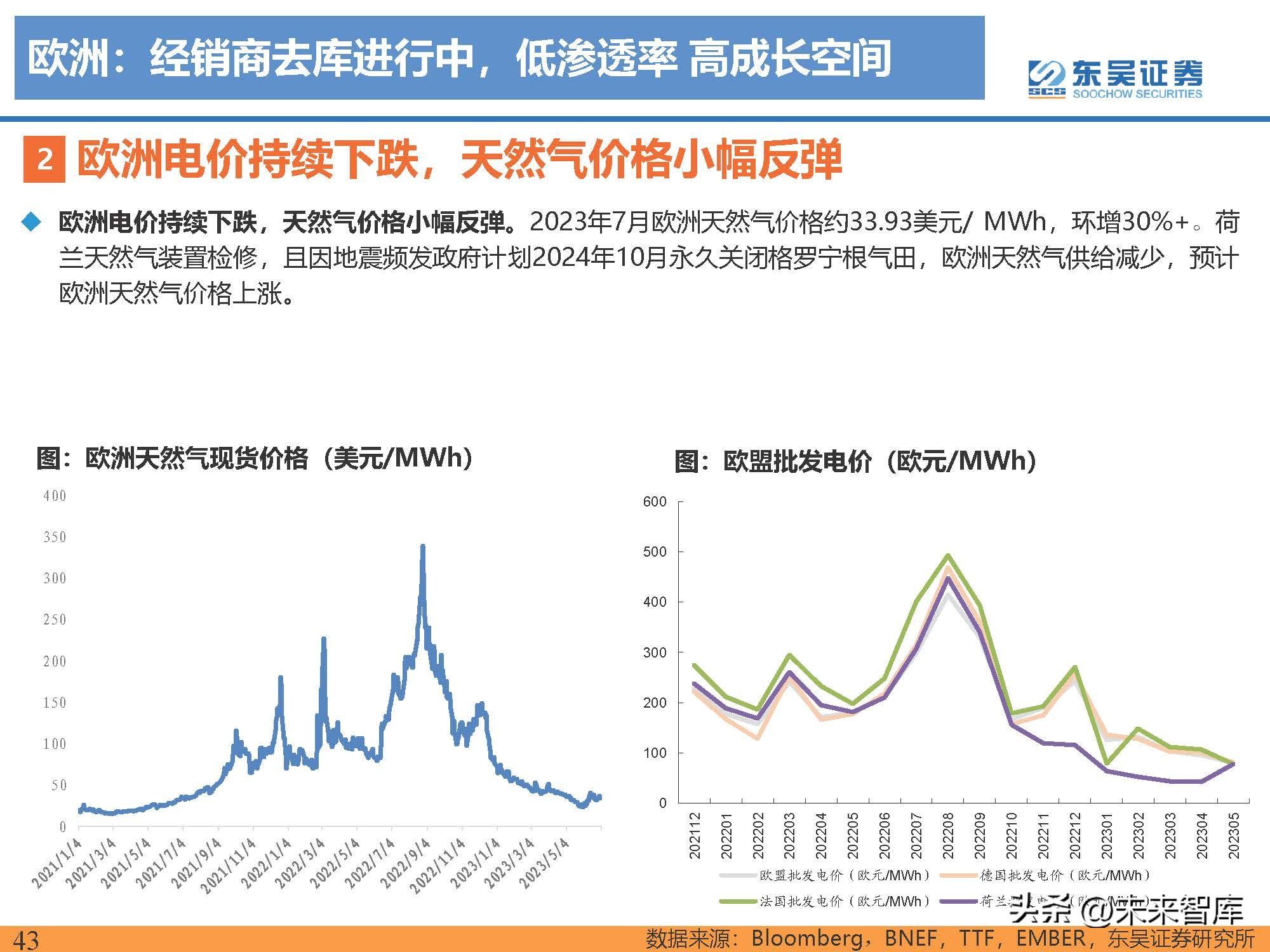

欧洲电价持续下跌,天然气价格小幅反弹

欧洲电价持续下跌,天然气价格小幅反弹。2023年7月欧洲天然气价格约33.93美元/ MWh,环增30%+。荷 兰天然气装置检修,且因地震频发政府计划2024年10月永久关闭格罗宁根气田,欧洲天然气供给减少,预计 欧洲天然气价格上涨。

光储系统降价,新电价下仍维持强经济性

光储经济性强劲,户储需求将持续提升。40欧分电价假设下德国户用光储系统收益率为9.86%(考虑 19%VAT退税),回收周期为13-14年;若仅安装光伏,IRR降至6.85%,回收期需17-18年。德国户用光储 经济性强劲,预计户储需求将持续提升!

户用光储渗透率较低,成长空间广阔

欧洲可开发光储屋顶空间广阔,户用达394GWh,工商业达581GWh!户用:我们测算欧盟/德国有 4962/1031万个可安装光储的屋顶,欧盟/德国户储有 约 397/82GWh的可开发空间。工商业:我们测算欧盟 工商储能有580.75GWh可开发空间,截至2022年欧盟渗透率为0.35%。

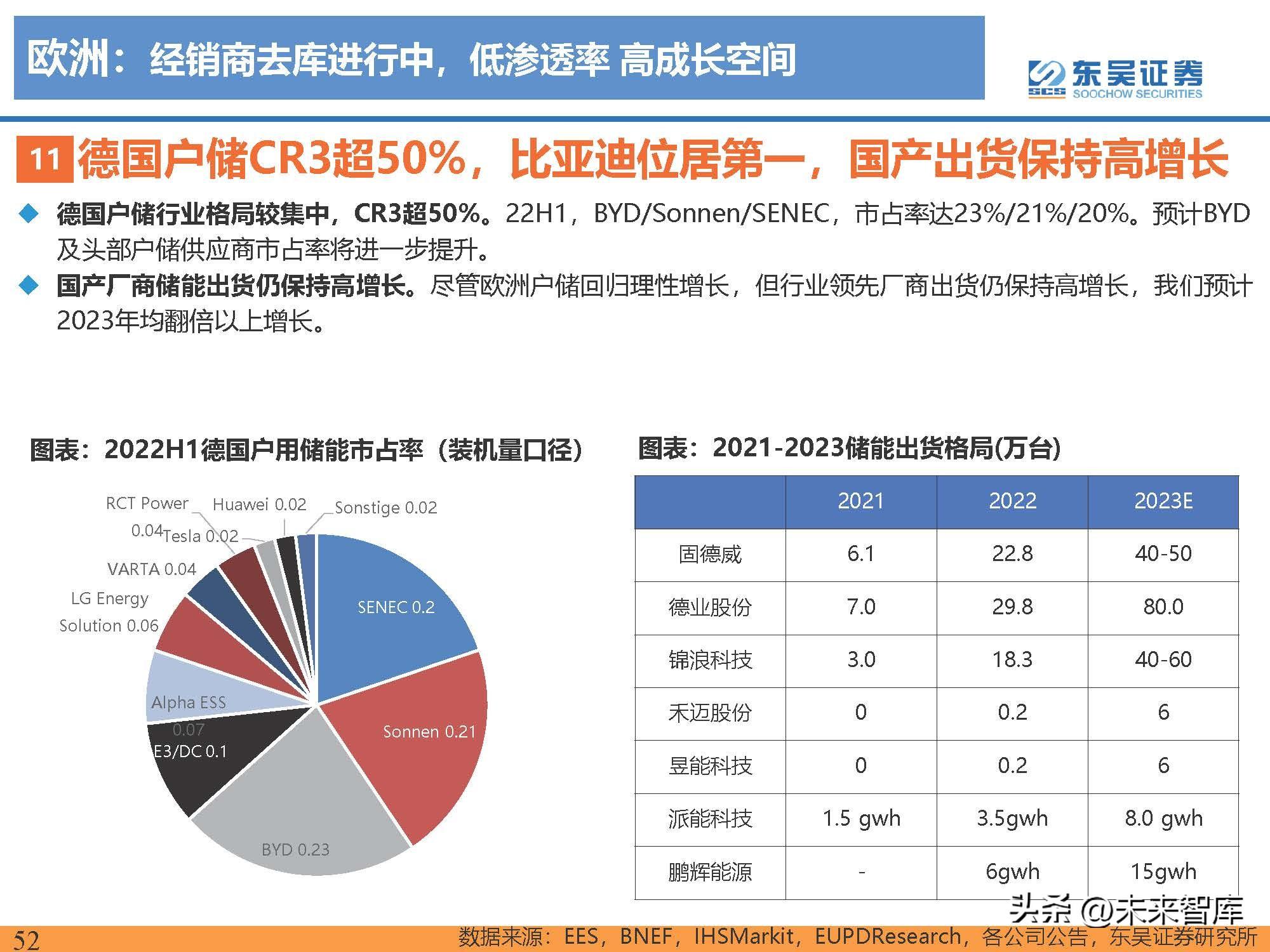

德国户储CR3超50%,比亚迪位居第一,国产出货保持高增长

德国户储行业格局较集中,CR3超50%。22H1,BYD/Sonnen/SENEC,市占率达23%/21%/20%。预计BYD 及头部户储供应商市占率将进一步提升。 国产厂商储能出货仍保持高增长。尽管欧洲户储回归理性增长,但行业领先厂商出货仍保持高增长,我们预计 2023年均翻倍以上增长。

PART4 其他市场:南非、东南亚、拉美新兴市场齐发力

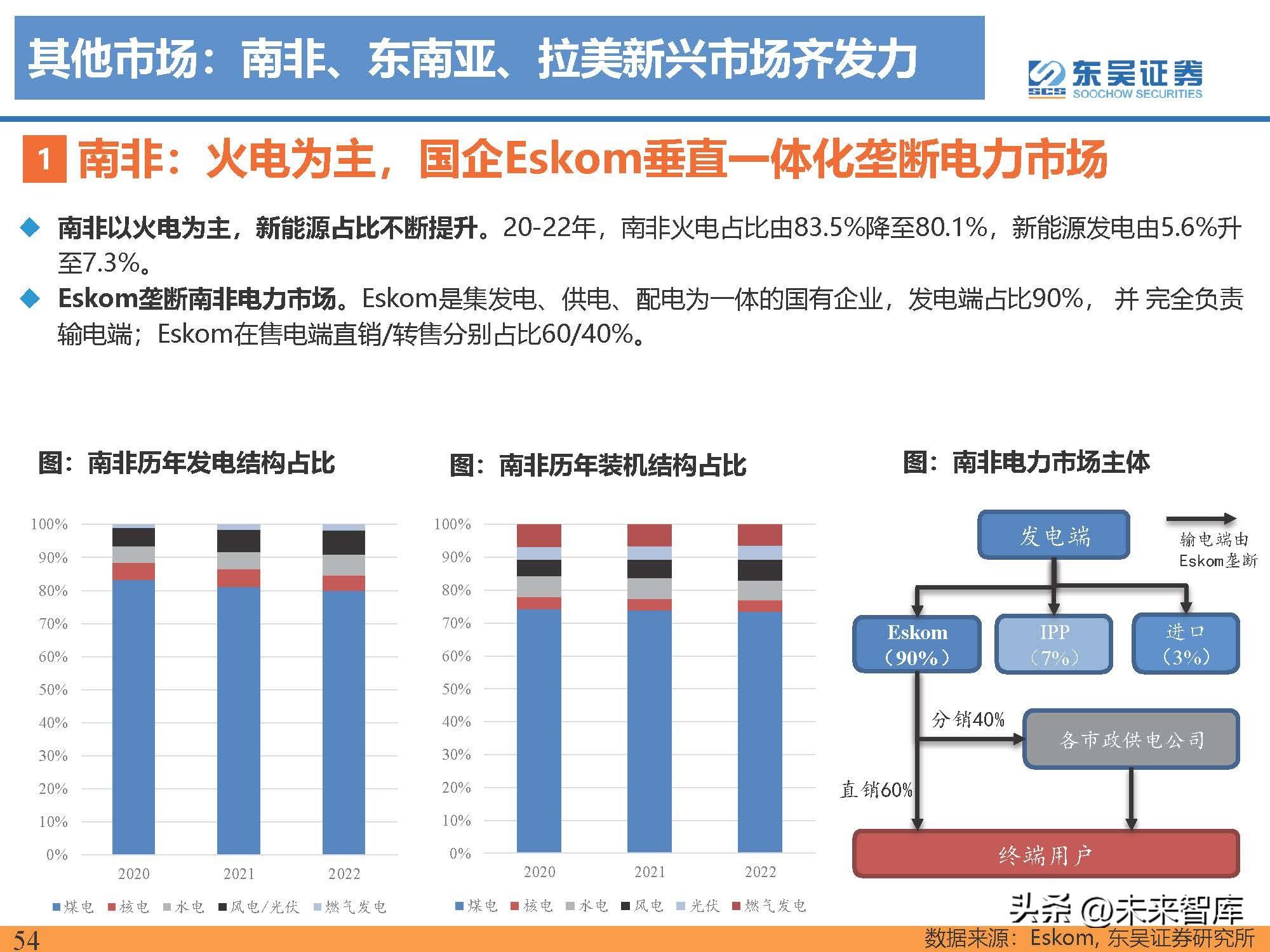

南非:火电为主,国企Eskom垂直一体化垄断电力市场

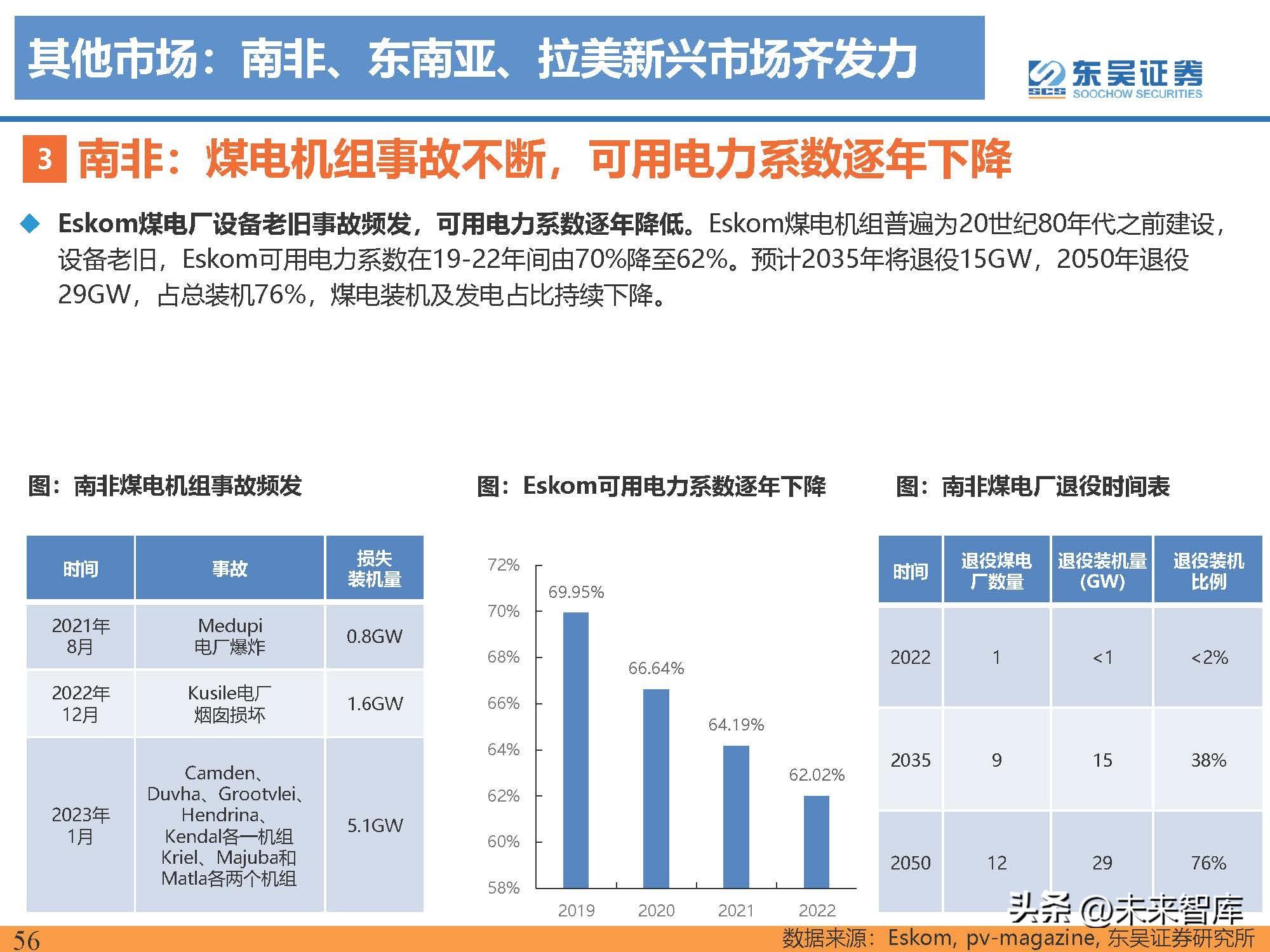

南非以火电为主,新能源占比不断提升。20-22年,南非火电占比由83.5%降至80.1%,新能源发电由5.6%升 至7.3%。 Eskom垄断南非电力市场。Eskom是集发电、供电、配电为一体的国有企业,发电端占比90%, 并 完全负责 输电端;Eskom在售电端直销/转售分别占比60/40%。

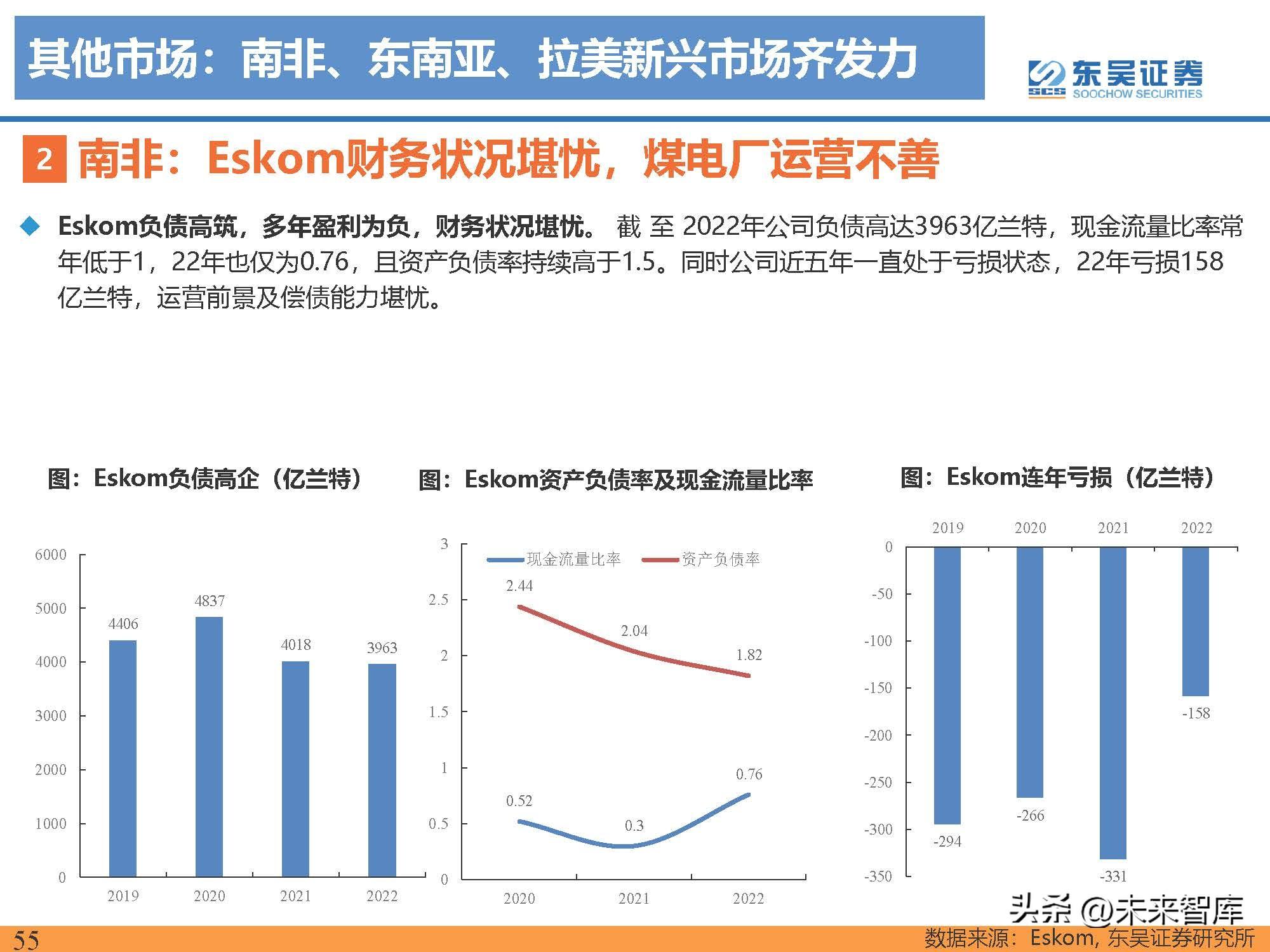

Eskom负债高筑,多年盈利为负,财务状况堪忧。 截 至 2022年公司负债高达3963亿兰特,现金流量比率常 年低于1,22年也仅为0.76,且资产负债率持续高于1.5。同时公司近五年一直处于亏损状态,22年亏损158 亿兰特,运营前景及偿债能力堪忧。

东南亚:光照资源丰富,新能源占比较低,发展空间大

东南亚具备光伏优势。APAEC目标到2025年新能源在装机中占比35%,为此需年均装机量7-8GW。 用电增速快,新能源成长空间大。东盟能源中心预测2025年东盟人口增加到7.15亿,用电量平均增长4.5- 5.5%,目前东南亚地区光伏装机及发电占比较低,成长空间大。

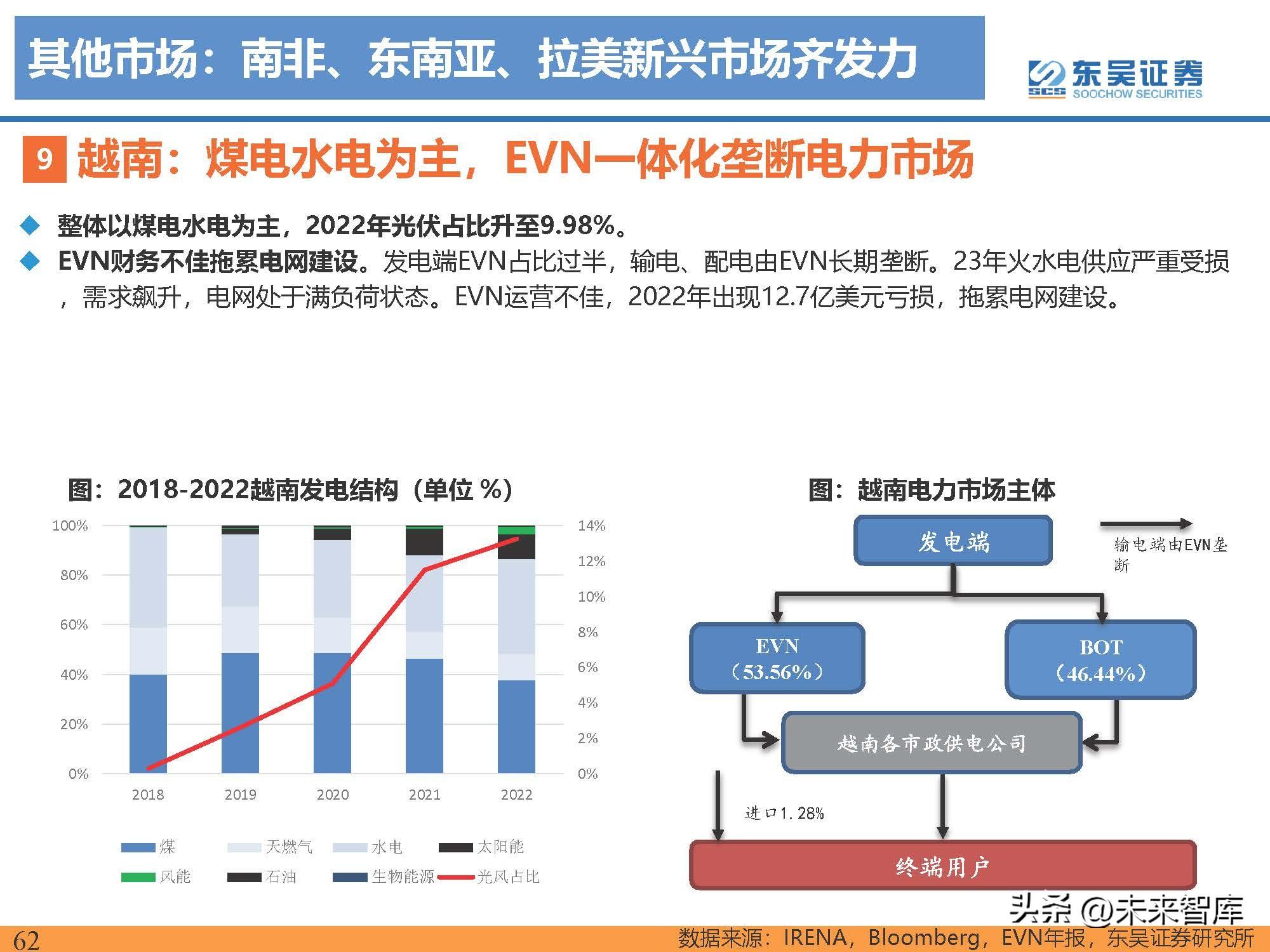

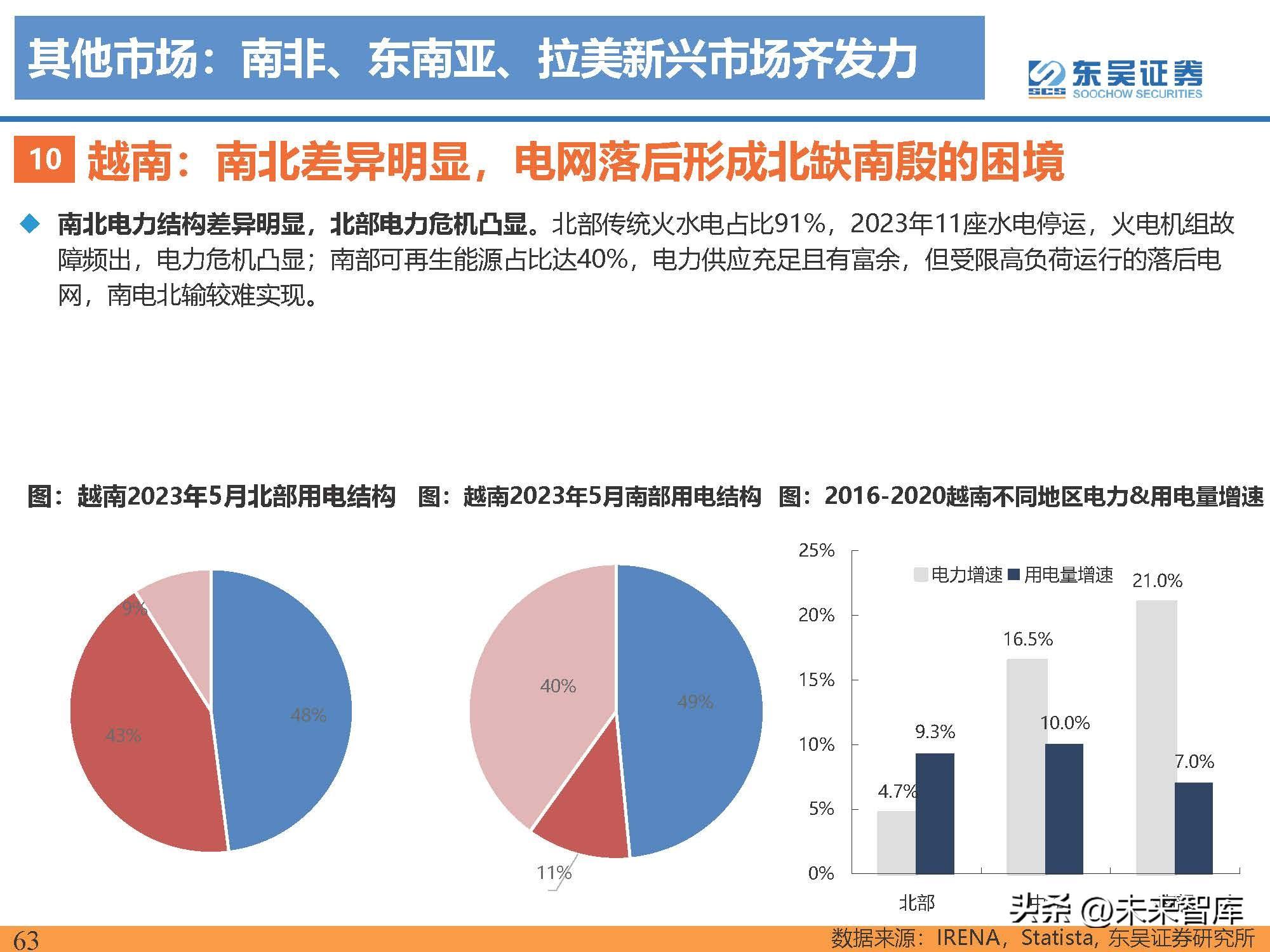

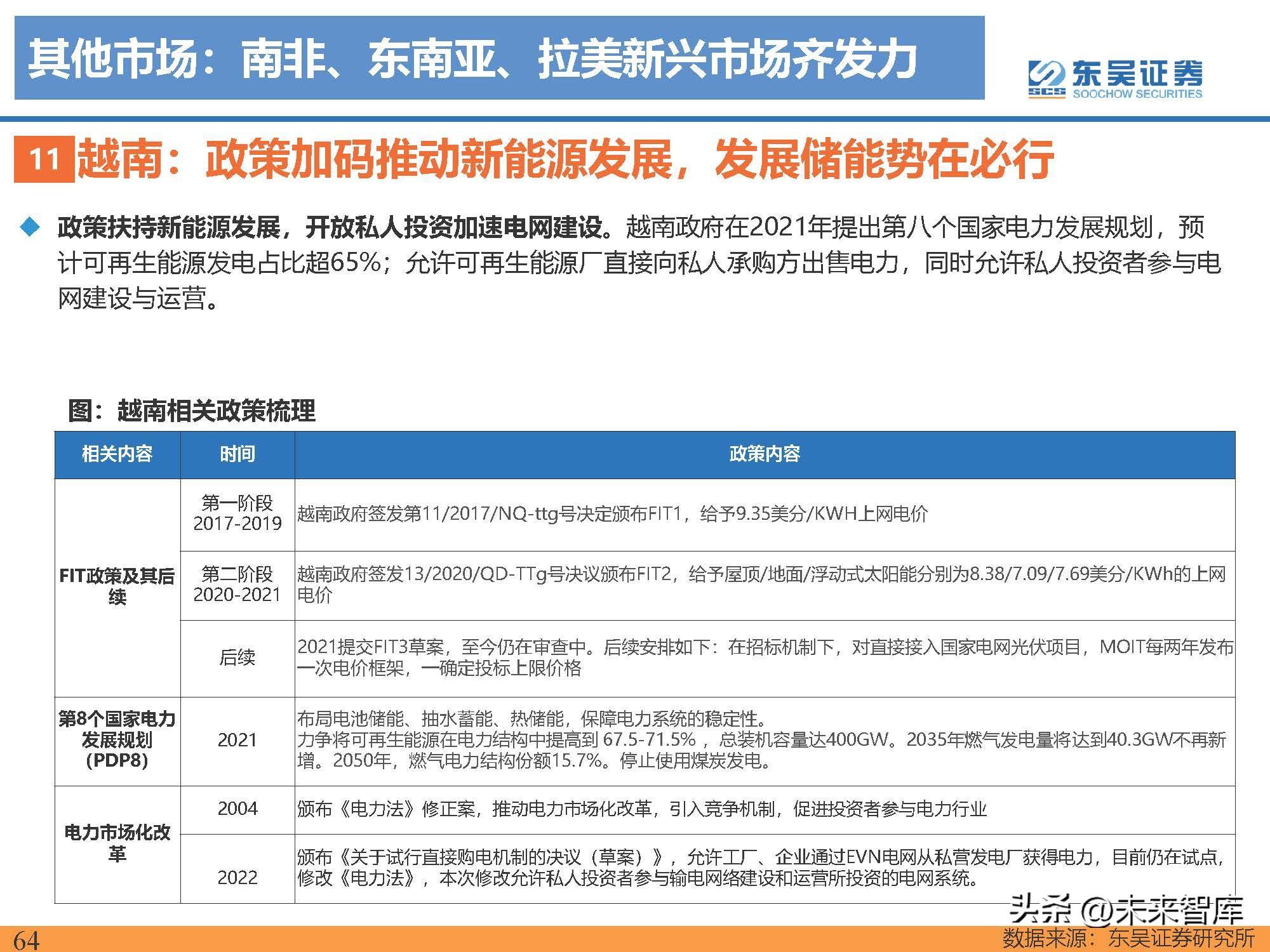

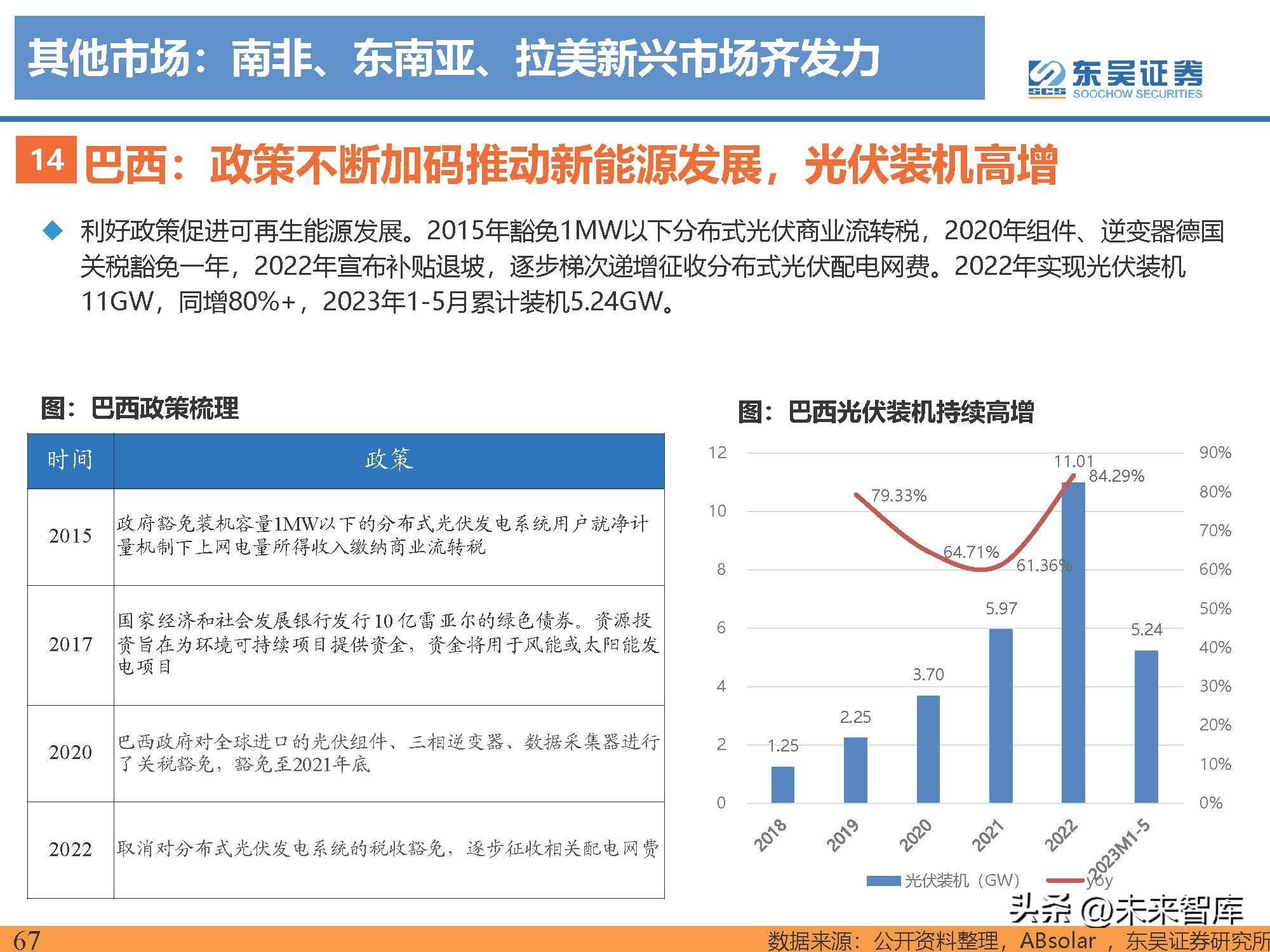

越南:东南亚光伏先行者,FIT政策推动装机放量

光照资源尽显优势,前景巨大。越南拥有年均1600-2700个日照小时数,据ITA报告,越南光伏发电潜力高达 1646GW。 政策推动光伏装机高增。两次FIT政策刺激下,19-20年迎来两次光伏抢装潮,合计装机达18.1GW,截至 2022年底越南累计装机超19GW,领跑东南亚。

东南亚其他国家:政策不断出台,利好光储发展

扶持新能源、利好储能发展。2022年东南亚储能装机468MWh,同比+403%。泰国2022-2030年实施新FIT ,电池储能2.83泰铢/kwh;菲律宾允许国外开发商100%拥有可再生能源资产;马来西亚2050年规划可再生能 源占比达70%;印尼计划2060年完全依靠可再生能源供电。

澳大利亚:能源危机影响+政策补贴支持推动户储高增

能源危机+政策补贴,澳大利亚储能高速发展。澳大利亚电力系统受极端天气影响常常遭到破坏,2022年 能源危机刺激户储装机高速增长,共部署4.71万套住宅电池储能系统,同增73.8%。据BNEF数据,2022 年实现储能装机1.07GWh,户储0.5GWh,同增58%。

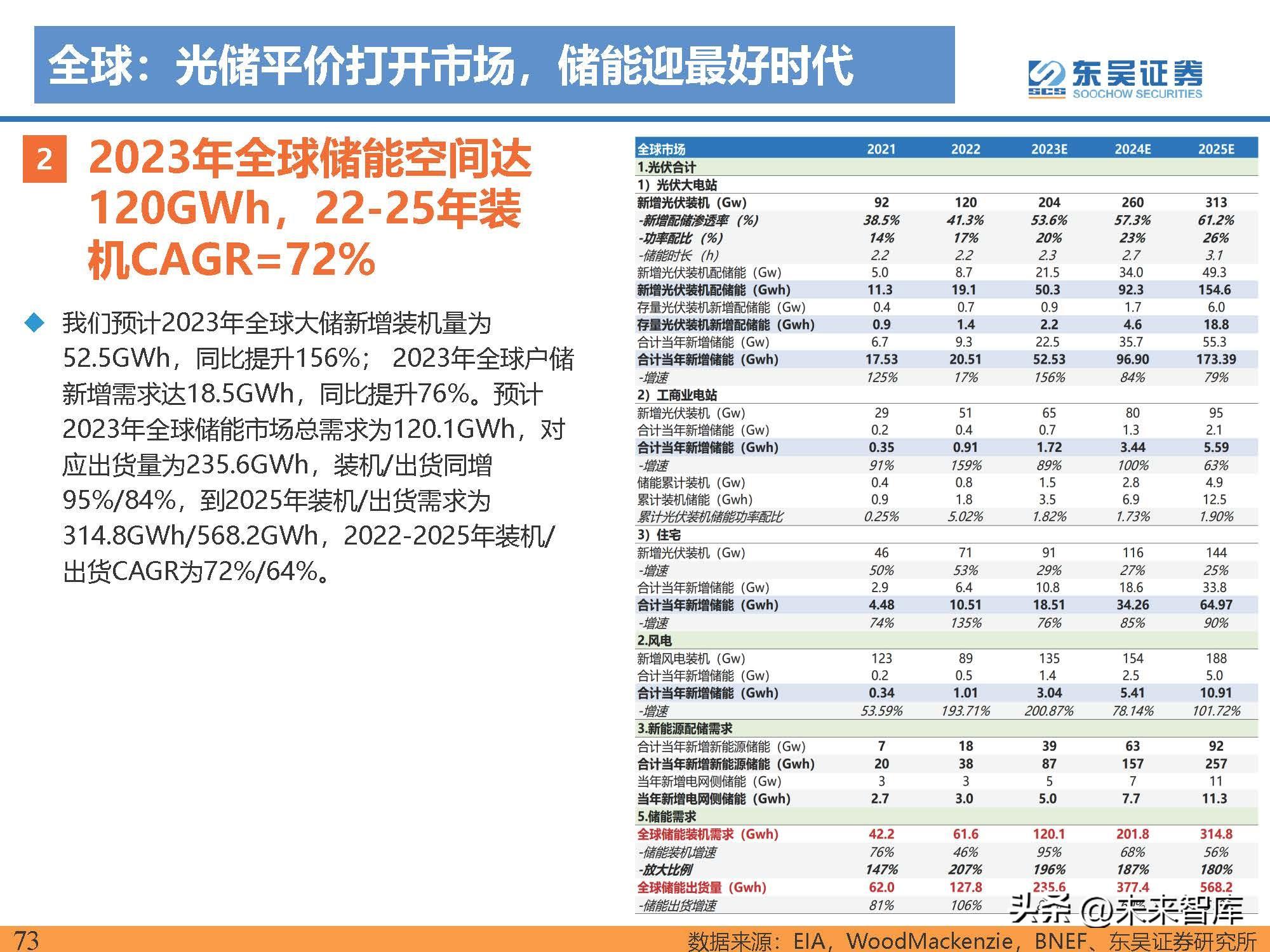

PART5 全球:光储平价打开市场,储能迎最好时代

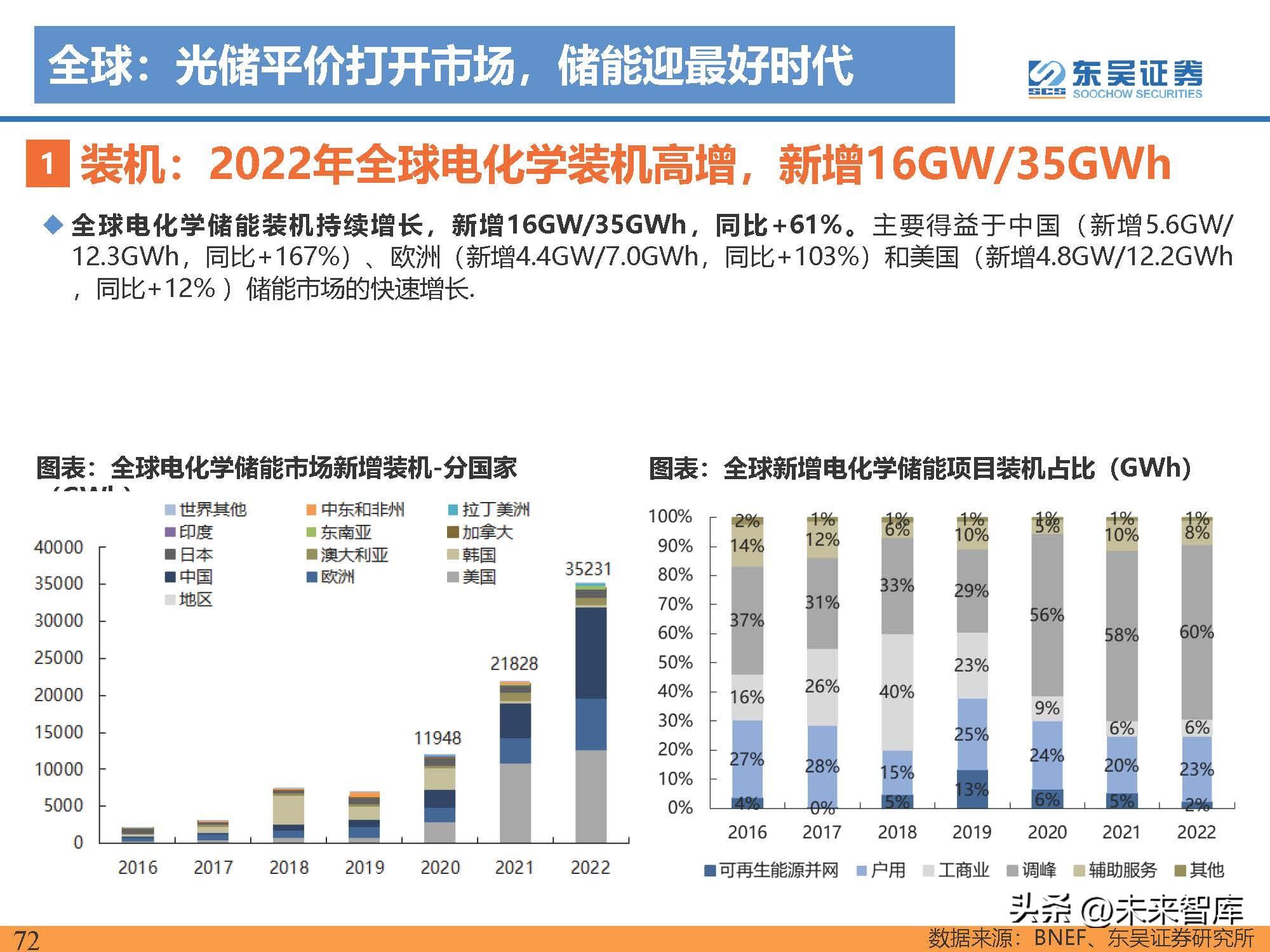

装机:2022年全球电化学装机高增,新增16GW/35GWh

全球电化学储能装机持续增长,新增16GW/35GWh,同比+61%。主要得益于中国(新增5.6GW/ 12.3GWh,同比+167%)、欧洲(新增4.4GW/7.0GWh,同比+103%)和美国(新增4.8GW/12.2GWh ,同比+12% )储能市场的快速增长.

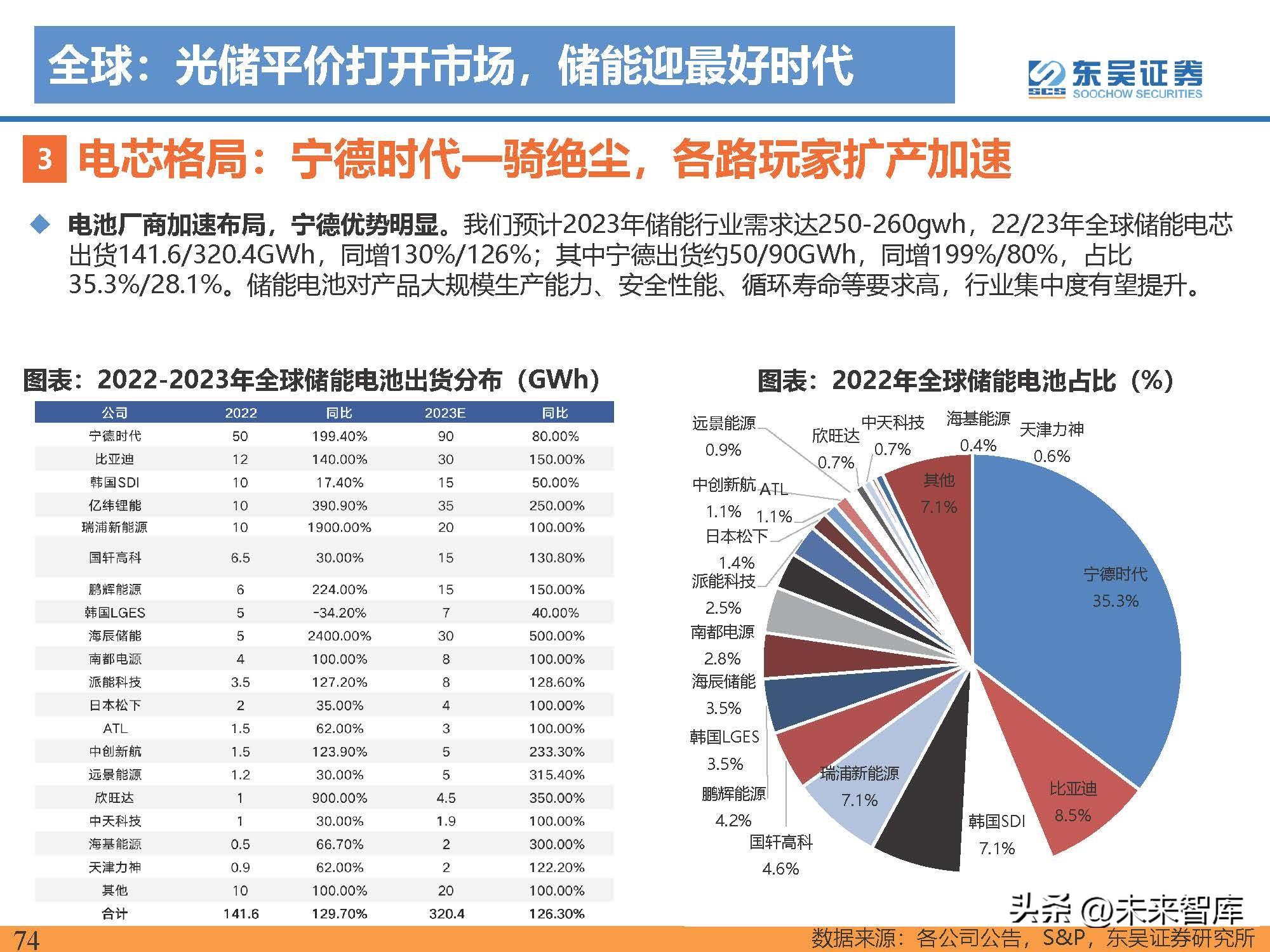

电芯格局:宁德时代一骑绝尘,各路玩家扩产加速

电池厂商加速布局,宁德优势明显。我们预计2023年储能行业需求达250-260gwh,22/23年全球储能电芯 出货141.6/320.4GWh,同增130%/126%;其中宁德出货约50/90GWh,同增199%/80%,占比 35.3%/28.1%。储能电池对产品大规模生产能力、安全性能、循环寿命等要求高,行业集中度有望提升。

逆变器格局:大储注重质量与服务,户用区域性分化严重

大储逆变器注重产品质量、服务,粘性较高。阳光稳居储能龙头,规模优势下盈利能力亦增强。户储逆变器区域性特征强,厂商竞争激烈。美国倾向一体机或同品牌逆变器+电池,欧洲对渠道和产品适配 性要求高。龙头出货均高增。2023年预计阳光/锦浪/固德威/德业/出货60/40/40/80万台+。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)